养老年金11问,一定有你想知道的!

不知道大家有没算过,按照自己现在交的社保养老金,退休后能领多少钱?

不算不知道,一算吓一跳啊;现在月入上万,退休金还不到 5 千?还不知道什么时候能退休?

那如何能做到早点退休,还有钱可领?

养老年金就是最靠谱的工具!活到老领到老,定时给我发放工资养老;就说我自己,都已经配置了 3 份了!

但我知道,你对“养老年金”一定有诸多疑问:到底该不该买?怎么买?要注意什么?

我觉得在以前,这个问题是最具争议性的,可能不少人会觉得:我上班有交社保,退休有保障,何必多此一举,去参加个人养老金呢?

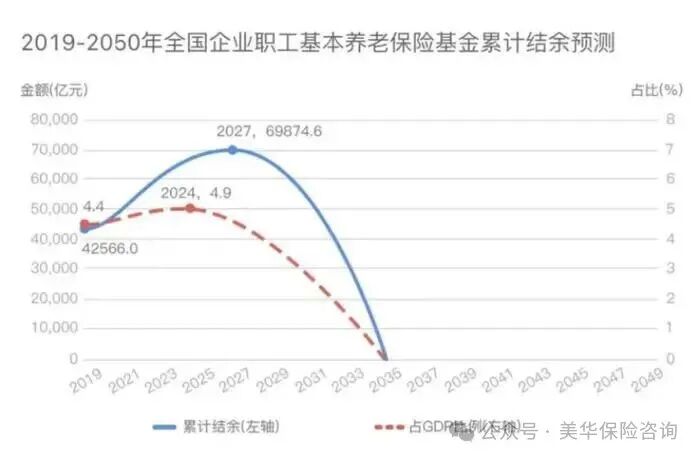

以前,我国人口结构年轻化,劳动力供给充足,抚养比低,养老金结余水平尚可。

而现在,老龄少子化,年轻人不结婚不生娃的很多,还有的甚至不交社保,无奈国家只能实施延迟退休暂缓养老金发放。

可是退休潮的出现,也没有换来同等数量的劳动力补充,20年前是6个年轻人养1个老人,当下情况是3个年轻人养1个老人,20年后预测将变为1个年轻人养1个老人,社保支付模型面临崩盘。

别说20年后面临崩盘了,有专家预测2035年养老金池子耗尽结余。

到那时,养老金是否能发得出,都是未知数。

要是未来真的发不出养老金了,我们怎么办?继续延迟退休?延到什么时候?总不能七老八十了,还一直工作给自己攒生活费吧?

我见过很多商场的服务员和清洁工,都是头发花白了,还在干活儿,还要挨骂,还挣不下什么钱,哎~生活不易。

所以近几年国家大力支持第三支柱养老和购买“个人养老金账户”,国家在委婉告诉你,“养老别全指望我,赶紧自己存钱!”

国家为了让你早存钱,也是操碎了心呀~

与其到时被动,不如趁现在年轻,能赚钱的时候,为将来养老储备一份“确定的养老金”。

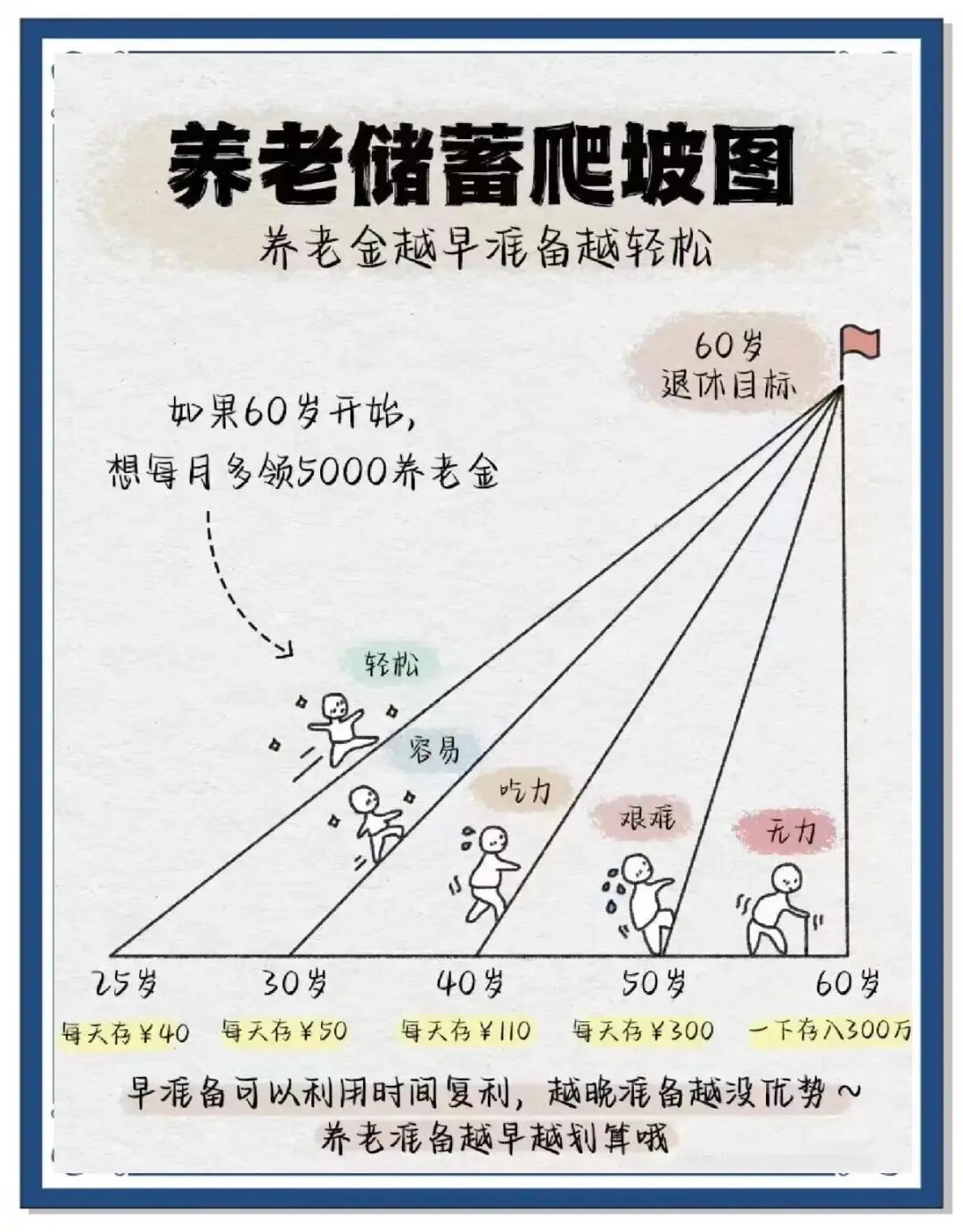

商业养老金领取时间一般是50岁/55岁/60岁/65岁,那我什么时候买养老金,合适呢?

其实这个问题的本质是,什么时候买养老金,能领得更多?

结论肯定是越早买越划算,领钱越多。底层逻辑就是:

早点把保费交了,保险公司就能早点拿这笔钱去做长期投资(比如投个十几年的项目),你的钱也能更早放进复利账户里 “利滚利”。

保费交得越早就相当于钱生钱的时间越长,最后你能拿到的养老金或者收益自然就更多啦。就像存钱一样,早存早享受利息增长,肯定比晚存拿得更多嘛。

而且,在利率下行周期中,早投保可锁定更高保证利率,目前优秀的养老金利率还能有 3%,若未来市场利率降至 1% ,早期保单的实际回报率优势会更明显。

养老金,就像是一只下蛋的母鸡,源源不断的定时、定点给你下蛋。

鸡还很小的时候,你需要不断投入、给它喂食。等它长大了,到一定阶段,它就不断给你下蛋。源源不断、与生命等长,活到老、领到老。“用健康换钱”。

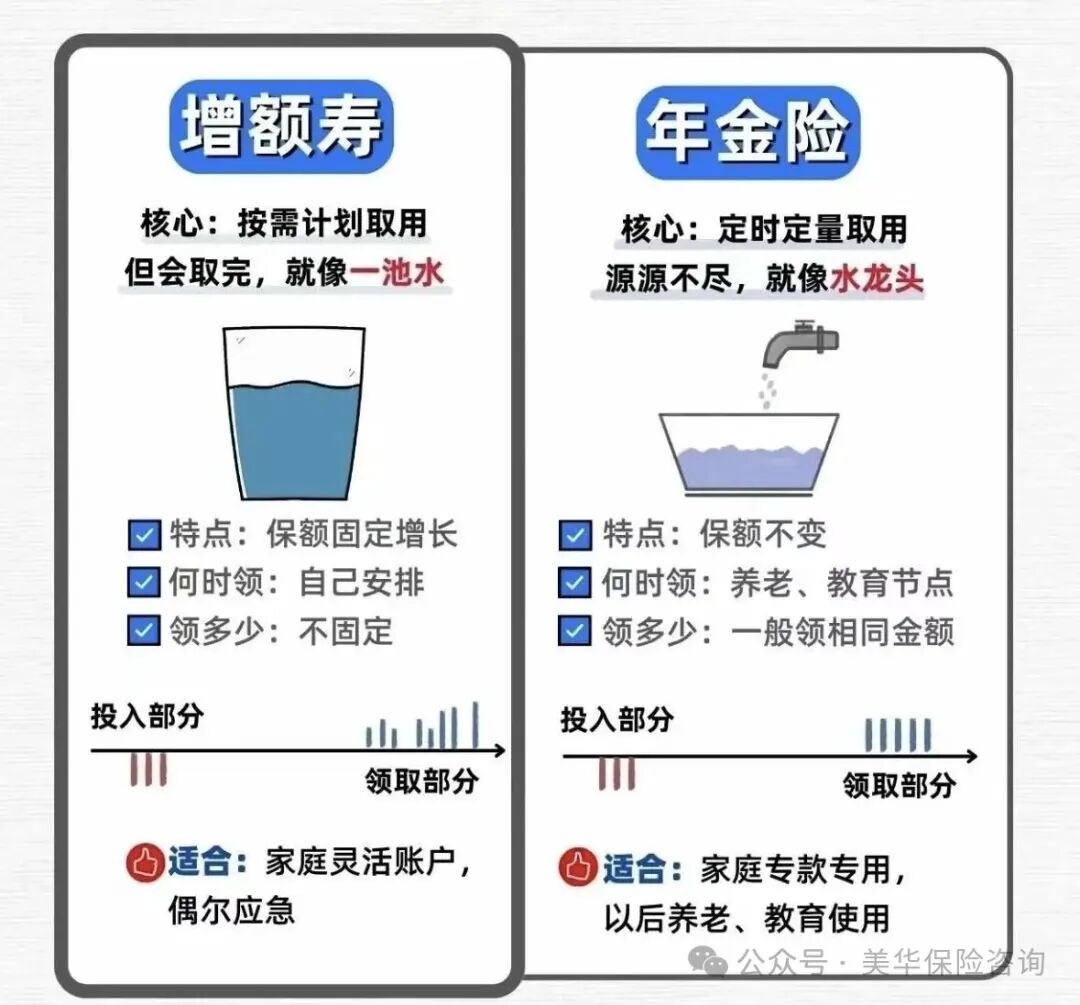

增额寿就像是篮子里的鸡蛋,总有一天能取完。

就是现金和现金流的差距。

我们的钱既然是要养老,那它就应该与生命等长,活多久领多久,总不能人活着钱没了!

我举个例子,如果一次性给您100万和每个月给您1万给一辈子,您觉得是哪个更经花?

所以如果只是专项用于养老,还是建议优先选择养老金!

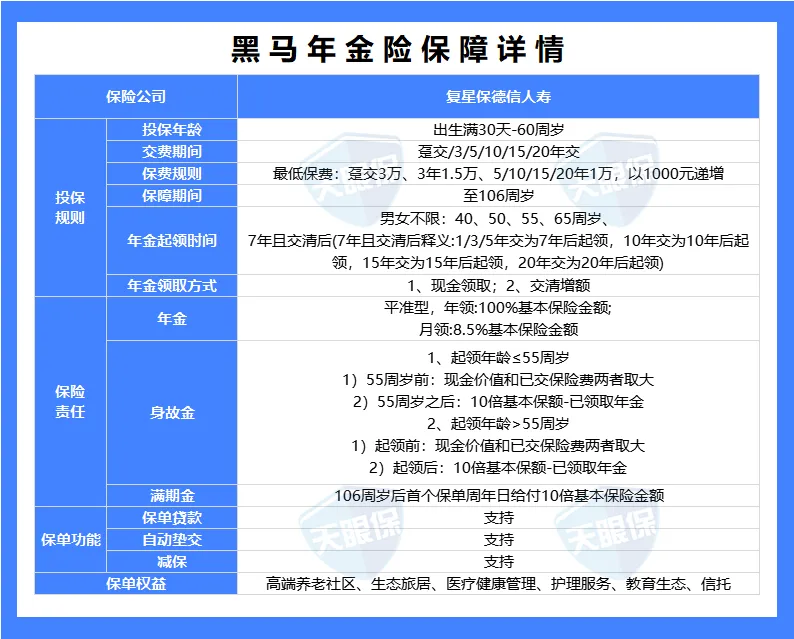

现在商业养老保险产品那么多,有收益固定的,也有带分红的。到底如何选择?

固收型养老年金最大特点就是,收益固定,白纸黑字写合同上,我们在投保时,就能知道退休后每年/每月能固定拿到多少钱。

而分红型养老年金的设计就稍微复杂一些,它的收益由保底+分红组成。

同样保底收益,会白纸黑字写在合同中,投保时就能看见。

但是分红型养老年金的分红部分是不确定的,有可能多,有可能少,还是要看保险公司的实力,有的保险公司投资能力强,自然就赚的多,分给我们的就多,反之,则少。

1、我有社保了,还用买养老金么?

2、什么时候购买养老年金合适?

3、增额寿和年金险,哪个更适合养老?

4、选固定型的还是选分红型的?

举一个例子:就像单位给你发工资,一种方案是每月固定发1万,不管公司是赚是亏,你都可以拿这么多。

第二种是,每月保底发8千,额外还能参与公司经营,经营的好,加上奖金,8000+,甚至上万,经营的不好,只能拿保底的8000。

总之,如果保险公司一般,那肯定是固收型更靠谱;若是有保险公司超靠谱,还有收益不错的分红型养老金,那我也是愿意投资的。

5、养老年金收益(IRR)重要吗?

买养老年金只看IRR,真的没有太大意义!只看IRR,并不能证明一款产品的优劣,还要看它能不能匹配你的实际需求。

因为养老年金的内部收益率IRR,是由领取金额+现金价值共同决定的。

一款IRR高的年金险,要看它的高IRR,背后是高领取贡献的?还是高现价贡献的?又或者是高领取+高现价一起贡献的,不同的侧重,结果会天差地别。

计算每年领取的养老年金绝对值,以及现金价值,两者加起来的总收益,有时比IRR更直观。

6、养老年金有哪几种形态?

(1)从保障期限上划分,分为定期型,和终身型。

定期型:比如保障到 80 岁,到了约定的年龄,养老金就停了。

终身型:只要人还活着,养老金就能一直领下去,不用担心“人还在,钱没了”。

(2)从领取金额上划分,分为平衡型和和非均衡型。

平衡型:在领取金额和现金价值之间取得相对平衡。每月领取的金额能维持比较体面的养老生活,同时账户内也有一定现金价值,能在需要时提供资金支持。

适合绝大多数普通人的理想选择,追求稳定、均衡养老规划的人群。

递增型:养老年金每年按固定比例递增,开始领取金额较低,后期金额显著提高。

理论上能对抗通胀,越老领得越多,更能满足后期可能更高的医疗、护理支出需求。适合特别担忧长期通胀影响购买力,家族中又长寿基因的的人群。

(3)从现金价值上划分,分为终身现价型、定期现价型和无现价型。

终身现价型:从开始领养老金的那一年开始,现金价值一年比一年少,直到保障期满变成 0。

定期现价型:现金价值会在某个固定的年龄(比如 70 岁或 80 岁)变成0。

无现价型:从开始领养老金的那一年起,就没有现金价值了。

至于有现价和无现价的问题,主要看自己的需求,终身有现价的产品适合于既想自己领取充足的养老钱,又想百年后留给后代一笔钱。

而无现价的,则是在开始领取后即现价为0,意味着你没有后悔的余地,只能拼命努力活得更久,才能拿到更多的钱。

当然还有一种,那就是部分时间有现价,这种类型就更加灵活了,可以既要又要,灵活取舍。

7、养老年金会不会本钱领不回来?

其实,自今年正式实施延迟退休后,后台好多朋友咨询商业养老金,其中担心最多的就是,怕买完以后钱打了水漂。

究其原因,主要是觉得离退休太遥远,担心自己领不到钱,或者刚领没几年人就没了,感觉很不划算。

我完全理解大家的担忧!买养老年金险就是想为未来养老金做储备,要是真的买了商业养老金,还没领取就离世;或者只领了几年就去世,剩下的钱该怎么处理?是不是就亏了?

放心,你交的钱不会凭空消失!

因为商业养老金一般都会有身故保险金,被保险人去世了,保险公司会按照合同约定,把身故保险金打到受益人的银行卡里。

情况一:有“保证领取”条款

还没开始领养老金就身故: 保险公司会把你已交的总保费 或 保单当时的现金价值(哪个高就赔哪个)赔给你的家人(受益人)。

开始领养老金后,但在保证期内身故: 这是最关键的一点!假设保证领取20年,你才领了5年人就走了,那么保险公司会把剩下15年本该你领但还没领的钱,赔给你的家人。

情况二:退现金价值 (常见于没有保证领取的产品)

无论领取前还是领取后身故:保险公司会把当时保单的现金价值 退还给你的家人(受益人)。

所以给自己买的养老年金,即便人没了也不会亏钱。

8、养老年金最大的优势是什么?

或许有人会问,为何不用房子、存款、黄金等来养老?

房子虽有价值,却无法提供清晰、可持续、终身的现金流,租金可能下降,卖房也可能遇难题;存款存在被子女挪用及遭受诈骗的风险;黄金价格波动大,赚亏不定。

相比之下,养老年金保险优势凸显,它每月主动打款至卡,就跟你拥有一套自己的房子是一样的。

通过合同约束,帮助个人,在年轻时,就养成定期强制储蓄的习惯,避免因短期消费而导致长期财务困境。

这是确定的、独属于你的,无论是想干活还是不想干活,这笔钱就按月发给你,领钱与生命等长。

永远也不会出现,人还在,钱没了这种情况。

9、养老年金最大的劣势是什么?

如果非要挑出一个她的毛病,可能是——“不灵活”。

养老年金一般只能55岁或者60岁开始领取,大部分只能按年或者按月发放确定的钱。如果临时有大额资金支出,或者想提前支取,太不方便。

在我认为,正是这种不灵活才保证了我们生活稳定。

大家想想,你现在有一笔钱可以随时取出,相信我,大部分人会有无数的理由去会想动这笔钱,比如能买30万的车,就不买10万的车,能去一晚上1000的酒店,就不去住300块钱一晚的酒店。

但是购买商业养老金,你就别想了,每个月只有固定现金流,这个月领完下个月还有,这种按月发放的形式,也是在为我们养老保驾护航!

10、要不要挑公司?

其实上文有说到,如果我们买的是固收型年金险是不需要挑公司的,我们只需要看产品本身,哪款产品收益高,就买哪款,基本上不会错。

但是如果买的是分红型产品,分红来源于保险公司的可分配盈余,是根据保险公司的盈利情况而定。

如果保险公司经营不善、投资收益不佳,可能无法实现预期的分红,甚至可能没有分红。因此,选择一家经营稳健、投资能力强的保险公司至关重要。

所以挑分红的逻辑是反过来的:先挑公司、后看收益。

我这边对比了八十多家保险公司的最新数据对比,包括投资收益率、风险评级、过往分红实现率等等;

11、个人养老金能替代养老年金吗?

一个是能享受税收优惠的个人养老金保险,一个是保险公司推广了很多年的养老年金保险,一字之差,是否能替代普通养老年金。

个人养老金账户里的除非嫁接到具体的保险产品上,否则的话基金或者是理财或者是存款,领完了就没了,很有可能会出现人活着,但账户里没钱了,那么将来的生活没办法保证。

而且存钱进去没有任何手续费,但未来从个人养老金账户取钱出来用的时候,会按照 3% 税率收个人所得税。

而且如果你的税点太低的话,抵税的金额过低,取钱还有手续费,不太值当。

商业养老年金呢?活多久领多久的,就算是活到100岁,保险公司依然要支付养老金,不受现金价值余额的影响。花钱的时候也不需要手续费。

所以个人养老金,无论从功能还是补充金额上看,都没法完全替代普通型养老年金。

相信看完以上内容大家对养老年金有一定的了解。

如果您对本站有任何建议,欢迎您提出来!本站部分信息来源于网络,如果侵犯了您权益,请联系我们删除!

微信客服

微信客服