劝退!个人养老金,大部分人都不适合存!

“身边人都在开个人养老金账户,我要不要跟风?”

“每年存 1.2 万,退休能多拿多少钱?”

... ...

最近,越来越多朋友被个人养老金的话题刷屏。

国家大力推广的这项制度,看似是给养老上的 “双保险”,但深入了解后才发现:它根本不是 “全民福利”,多数人盲目跟风存款,到头来可能只是白忙活一场;

只有精准匹配的人群,才能真正薅到政策红利。

为什么这么说?我们一起往下看:

Part 01

一、为什么多数人不适合存个人养老金?

1.节税空间有限,普通人难受益

个人养老金的核心吸引力是税收优惠,但这个优惠从一开始就设置了收入门槛。

根据个税规则,存入的 1.2 万可在应纳税所得额中扣除,但退休领取时需缴纳 3% 的手续费。

这意味着,只有当你的个税税率高于 3%,节税额才能覆盖手续费,否则就是 “亏了”。

从实际税率来看,个税税率达到 10% 及以上时,节税才有实际意义,而这对应着年收入 9.6 万以上,月收入 8000 元。

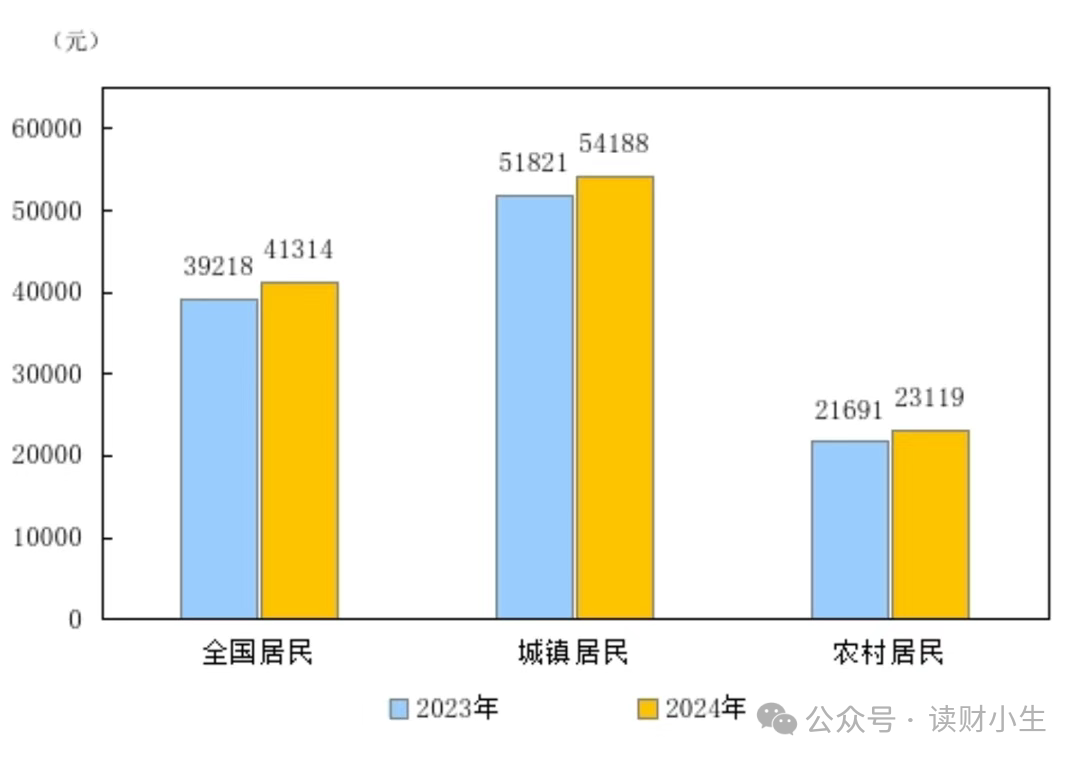

可国家统计局 2025 年发布的数据显示,2024 年全国城镇居民人均可支配收入仅 54188 元,月均约 4516 元,农村居民更是只有 23119 元 / 年。

也就是说,绝大多数工薪阶层的收入根本没达到 10% 税率的门槛,存入 1.2 万不仅赚不到节税收益,反而要在退休时多交 3% 的手续费,纯粹是 “出力不讨好”。

2.资金长期锁定,流动性极差

个人养老金的专款专用属性,注定了它是一场长期战役。

存入的每一分钱,都要锁定到法定退休年龄才能取出,中间哪怕遇到失业、看病、孩子上学等急需用钱的情况,也无法提前支取。

对于 80 后、90 后来说,现在大多 30-40 岁,距离退休还有 20-30 年。人生漫漫几十年,谁能保证没有突发状况?

可能是一场突如其来的疾病,可能是想创业的启动资金,也可能是孩子出国留学的大额开支,这些都需要灵活的资金储备。

把 1.2 万长期锁定,相当于放弃了这笔钱的 “应急价值”,对于追求资金流动性的普通人来说,无疑是给自己的财务规划套上了 “枷锁”。

3.二次投资麻烦多,懒人避坑

存入个人养老金只是第一步,想要让钱增值,必须进行二次投资。

可选的存款、理财、基金、保险四类产品,每一种都藏着 “坑”:

-

若选 3 年期养老基金或理财,连续存 15 年就需要至少 60 次操作,每年要记得到期转出、重新选购,中间一旦遗漏,收益就可能断层;

-

若选长期养老保险,不仅要保证未来二三十年税率始终在 10% 以上,还要确保收入不中断。万一遇到失业、降薪,税率跌破门槛,最终收益可能还不如直接买商业养老年金;

-

更关键的是,经济下行期,非刚兑的基金、理财可能面临亏损风险。把本就不多的积蓄投进去,既要担风险,又要费精力打理,对于不想折腾的 “懒人” 来说,完全是得不偿失。

既然个人养老金对多数人来说有这么多现实门槛,那它是不是就完全不具备价值了呢?

答案是否定的。

任何一项金融工具都有其特定的适用场景,个人养老金并非“一无是处”,而是“因人而异”。

它就像一把量身定制的钥匙,只有匹配特定锁孔才能打开红利之门。

那么,这把钥匙究竟适合谁?我们接着往下看:

Part 02

二、谁适合存?二次投资怎么选才不踩坑?

1.适合人群有明确标准

个人养老金不是 “人人适配”,只有同时满足以下条件,才值得考虑:

①收入达标:月收入≥8000 元,对应个税税率 10% 及以上,能真正享受到节税红利;

②心态适配:明确这笔钱用于退休后消费,能接受二三十年的资金锁定,不纠结短期流动性;

③能力匹配:要么愿意花时间打理二次投资,要么能坚持长期持有,不追求短期收益。

如果你符合以上条件,恭喜你,个人养老金确实可能为你带来收益。

那么,下一个关键问题就是:在众多的产品中,如何做出明智的选择?

2.二次投资优选 “省心稳当” 款

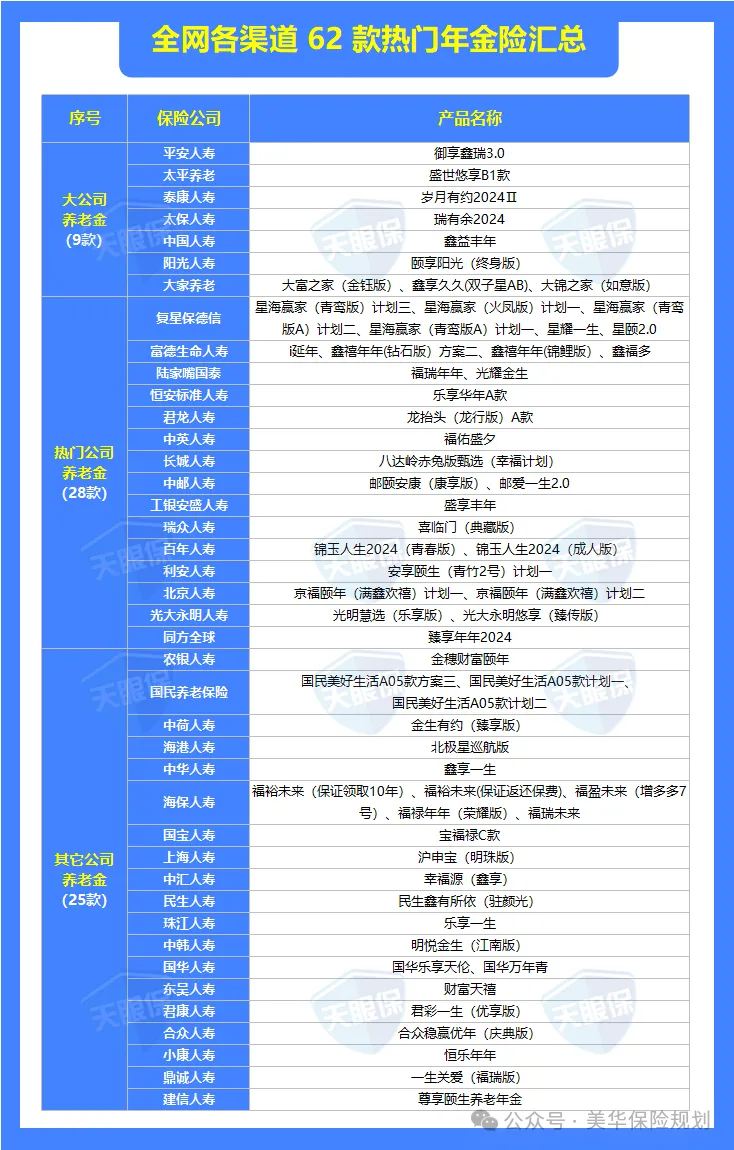

目前个人养老金产品有四种类型:储蓄存款、理财产品、基金类和商业养老保险;

四类产品怎么选?

对于非个人养老金产品投资,我会说:根据自己的风险偏好来做组合搭配

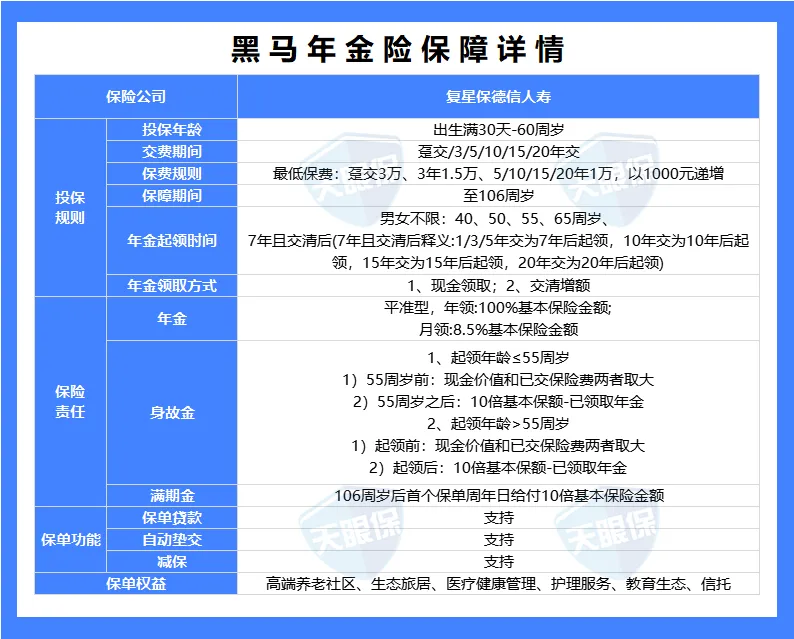

但是个人养老金产品,我会建议商业养老保险最合适;

商业养老保险的设计理念与个人养老金账户的约束条件匹配度最高,理由有三:

理由一:时间属性完美契合

保险本身就是为超长期规划设计的金融工具。其“长封闭期”的特点,在个人养老金账户中从缺点变成了优点。

一旦投保,资金将在数十年里以合同约定的利率,目前普遍在2.0%-3.0%进行复利增值,像滚雪球一样,“时间越久,雪球越大”。

你无需费心打理,只需将一切交给时间和复利,省心又高效。

理由二:制度设计克服人性弱点

我们开通账户的初衷是“节税养老”,但人性有惰性,容易“三天打鱼,两天晒网”。

商业养老保险的长期缴费设计,如10年、20年缴,恰恰是一种“强制储蓄”的纪律工具。

考虑到前期退保损失较大,现金价值低于所交保费,大多数人会因为“沉没成本”而选择坚持缴费。

在完成长期缴费、享受复利增值的同时,你也连续多年享受了税收优惠,实现了储蓄与节税的双重目标。

理由三:精准匹配“养老”本质需求

账户名叫“个人养老金”,而非“个人投资基金”。其根本目的是提供与生命等长的、确定、稳定的养老现金流。

基金能养老吗? 可能可以,但过程充满不确定性。市场的剧烈波动可能侵蚀本金,而养老金不允许“亏钱了就不吃饭”。

银行存款能养老吗? 面临利率持续下行的长期风险。我们无法预测二三十年后利率是多少,但保险可以锁定当前利率,穿越未来的经济周期。

所以,对于追求“省心、确定、稳当”养老补充的绝大多数普通人而言,商业养老保险凭借其安全保本、收益确定、终身领取、契合超长期限的特点,无疑是二次投资优选 “省心稳当” 款

Part 03

写在最后

个人养老金就像一把量身定制的财务工具,它很好,但并非人人适用。

通过前面的分析,我们可以看到,这项政策的最大受益者,其实是那些收入达到一定水平、且有长期规划能力的人群。

如果你月收入低于8000元,与其纠结这1.2万元的税收优惠,不如先专注于提升职业技能、增加收入来源;如果你的资金流动性需求较高,那么保持资金的灵活性可能比追求那一点税收优惠更为重要。

重要的不是盲目跟风,而是理性决策。

个人养老金只是养老规划的一个工具,而非全部。真正的养老保障,需要结合社保、商业保险、自身储蓄和投资等多种方式,构建一个多元化的安全网。

如果你在阅读过程中,发现自己的情况与文中“适合人群”的标准高度吻合想要节税,或者已经开通了个人养老金账户,正在为“二次投资选什么产品”而纠结

不妨私信我,分享你的具体收入和养老规划需求;我可以从专业角度,为你分析当前市场上真正值得关注的优质产品,帮你避开那些看似美好实则鸡肋的“坑”,让每一分养老钱都花在刀刃上。

养老是场马拉松,选对工具,才能跑得稳、跑得远。愿我们都能老有所依,老有所安

如果您对本站有任何建议,欢迎您提出来!本站部分信息来源于网络,如果侵犯了您权益,请联系我们删除!

微信客服

微信客服