重疾险太复杂?这篇保姆级攻略,让小白也能一次读懂!

你是不是也经常听到“重疾险”这个词,却一直没完全搞懂?

-

感觉很重要,但具体有什么用?

-

好像挺贵的,到底值不值得买?

-

业务员说得天花乱坠,它到底保什么?

别急,今天这篇就用大白话,带你彻底弄明白重疾险是什么、保什么、有什么用;

我们不卖关子,不搞复杂,就让你花几分钟,明明白白地get到核心知识,告别选择困难。

一、重疾险怎么来的?

我们大多数人认为,保险都是精算师在办公室里设计出来的——冰冷数字产品;

但重疾险的诞生,却截然不同;

它源于一位医生对病人的爱与无奈,它的核心不是“保病”,而是 “让病人能够好好地活下去”。

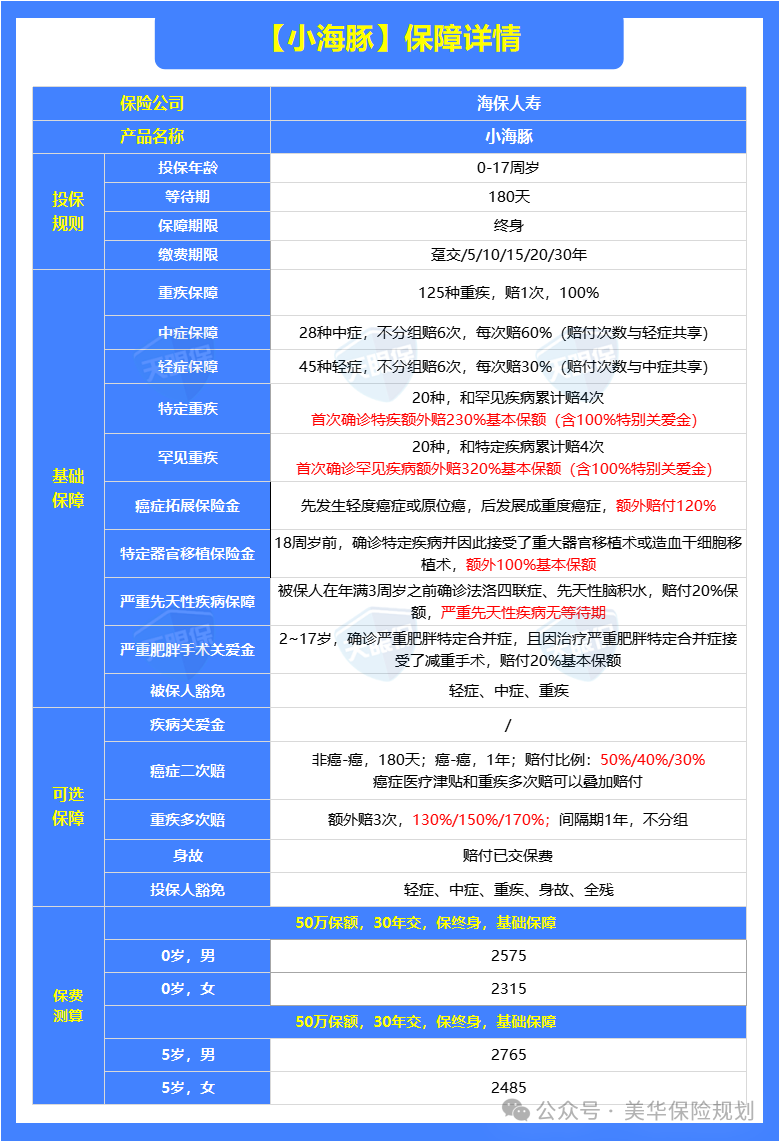

这个故事的主角,是成功实施了世界上第一例心脏移植手术,南非著名的心脏外科医生马里优斯·伯纳德(Dr. Marius Barnard),他也是我们今天主角——重疾险的创始人

一天,一位34岁的年轻的单身妈妈来到伯纳德医生的诊所;

她患有肺癌,但幸运的是,在伯纳德医生的帮助下,她成功切除了肿瘤,手术非常成功;只要安心静养,她有很大概率康复。

然而,仅仅两年后,当这位女士再次出现在伯纳德医生面前时,她的病情急剧恶化,到了无法挽救的地步;

原来,为了支付高昂的治疗费用和维持两个孩子的生活,她在手术后不久就不得不立刻回到工作岗位,日夜操劳,最终导致了癌症复发。

伯纳德医生悲痛地回忆道:“我治好了她的病,却无法挽救她的生命;因为她们(病人)不仅要活着,还需要钱来维持生活。”

这并不是他第一次遇到无钱治疗的病例,但却是改变他想法的一次转折点;

于是,在他的竭力推动下,1983年,世界上第一张重疾险保单在南非问世;它从诞生之初,目的就非常明确:

不是报销医疗费(那是医疗险的事),而是补偿收入损失,为患者提供康复期间的经济保障,让他们有机会好好地活下去。

这就是重疾险最温暖、也最现实的起源;

它从一颗医者仁心中萌芽,旨在解决患者及其家庭因重大疾病带来的财务危机,让你在对抗病魔时,不必同时还在为房贷、车贷、孩子学费和下一顿饭的钱而发愁。

理解了这一点,你才能真正明白重疾险的核心价值所在;它从诞生第一天起,保的就不是“病”,而是“人”和“生活”。

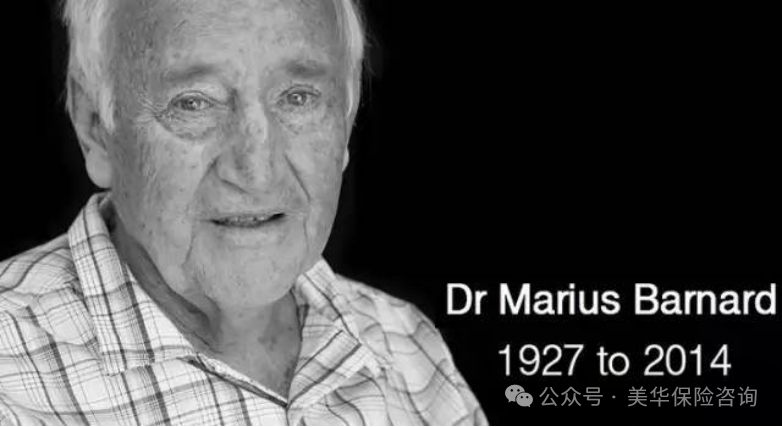

而中国精算师协会在2020年12月发布的《国民防范重大疾病健康教育读本》中提到:

人的寿命越长,得重疾的概率越趋近100%,严格意义的“寿终正寝”其实是极少的;

假设我们想活到到100岁,实际罹患重疾的概率,男性竟高达96.14%,女性稍低为89.59%;

随着咱们寿命的不断延长,我们每个人都需要一份重疾险来覆盖患病的风险!

但,重疾险的价格确实是四大保障中最高的,也是最关键的;

而且,重疾险大多一交就是二三十年,一旦选错,退保损失是非常大的;因此我们非常有必要在重疾险上多花费些时间,选择出真正适合咱们家庭的产品。

二、重疾险保什么?

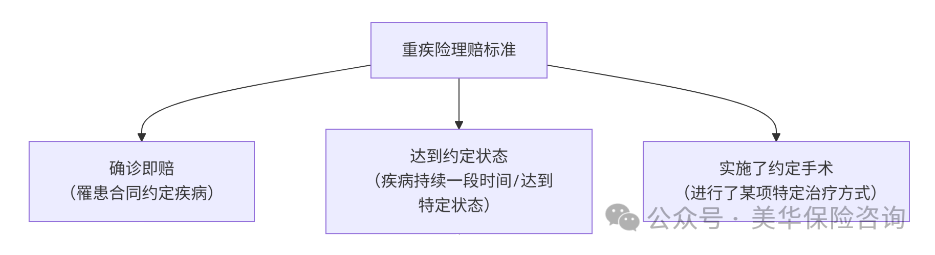

很多人以为重疾险是“确诊即赔”,这个说法其实不够准确;

重疾险的理赔实际上严格遵循合同约定,概括起来,主要有三种理赔标准,对应着保障的不同“病”、“状态”和“手术”;

为了让大家一目了然,我们做了一个核心总结图:

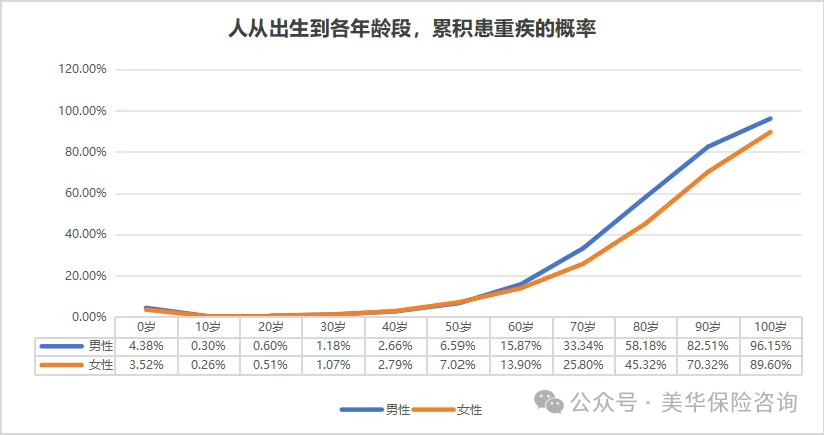

那重疾险合同中具体有哪些保障责任?一份标准的重疾险保单,通常像一个大礼包,里面包含以下几样东西:

0

1

核心保障:重大疾病

重大疾病,也就是我们常说的重疾;

2020年中国保险行业协会制定了第二版的《重大疾病保险的疾病定义使用规范(2020年修订版)》;

其中有 28 种重大疾病,要求保险公司在设计重疾险产品时必须涵盖,剩下的由保险公司自己决定是否扩充病种,扩充多少病种;

现在我们见到的产品重症病种,最多的已经达到了120种,将来很可能还会更多;

很多朋友认为重疾就等于癌症,其实不然,我们就以28种必含的重大疾病为例,“恶性肿瘤”仅占了这28种“重症”的28分之1;

剩下的27种包括心脑血管类的疾病或手术、身体器官的缺失、语言能力的丧失、肾、肝、肠、肺方面的严重疾病、阿尔兹海默症等等,如下图:

从过往的理赔数据来看,这28种重症发病率占据了目前整体重疾发病率的95%以上,额外扩充的病种发病率仅占5%左右;

所以,我们根本不需要担心A公司保100种,B公司保120种,选择时会眼花缭乱;

核心高发疾病大家都有,而且定义一模一样;数量多少只是锦上添花,并非决定因素。

0

2

重要补充:轻症&中症

轻症是我国重疾险迭代到第三代之后才出现的;曾经刷到过一个笑话:

一个病人得了冠心病,在手术台上正准备实施手术的时候,突然一把攥住医生的手,特别认真的嘱咐道:

我不要微创!一定要开胸!不然我的重疾险不赔!

虽然是一则笑话,但是也真正反应了重疾险只保“重症”的缺陷;

随着人们健康意识和医疗技术的发展,很多疾病都可以使用更先进的治疗技术,比如微创冠状动脉搭桥,不用开胸就可以手术;

或者发现疾病的时期非常早,比如原位癌,这些疾病的症状或者治疗手段还没有达到重疾的理赔标准,自然无法赔付,导致很多人认为自己购买的重疾险“没用”;

因此保险公司就设计出了“轻症”,顾名思义就是重大疾病的早期或较轻状态,为的就是降低重疾险的理赔门槛,从而减少理赔纠纷;

而中症,就是比轻症重一些,而又比重症轻一些的疾病;

看到这,大家也明白了,轻症、中症、重疾指的就是疾病发展的一整个过程,重疾险划分的越细,赔付的概率就越高。

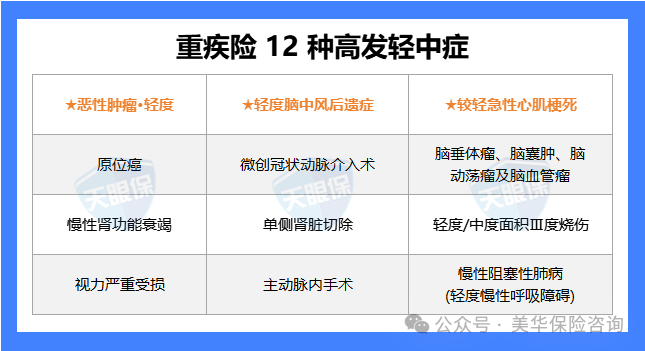

跟重症规范一样,《重大疾病保险的疾病定义使用规范(2020年修订版)》中,也对3种轻症做了明确规定:恶性肿瘤-轻度、较轻急性心肌梗死、轻度脑中风后遗症

这3种轻症每一款重疾险必须包含;中症国家并没有规范;

但实际上,高发的轻中症共有12种,如下图:

所以,我们在挑选重疾险时,就要多多关注它是否包含这 12 种高发轻中症了。

0

3

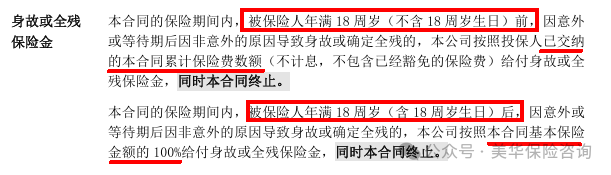

身故/全残责任

重疾险的身故/全残责任,也是为被保险人设计的,合同条款如下图:

如果被保险人还未成年,通常只会赔付已交保费;

若是被保险人超过18周岁了,会有两种选择,一种是赔付咱们已交的保费/现金价值,另一种是赔付基本保险金额;

目前市面上的线下产品形态,绝大多数都是默认赔付保险金额,只有很少一部分支持自由选择;

而线上产品绝大多数都是可以选择是赔付保费/现金价值还是赔付保额;

因为,身故/全残赔付保额的产品比赔付保费/现金价值的产品价格贵40%-50%左右,线上产品主打性价比,所以并不捆绑身故责任;

那么我们是否要选择附加这项保障呢?

① 如果预算有限,建议选择不附加赔付保额的身故/全残责任

追求高性价比就不加,上面我们也说到了,附加身故责任可能贵40%-50%,不附加,可以用有限的预算,做高重疾保额;

如果需要身故保障,我们可以选择“重疾险 + 定期寿险”组合;这也是我最推荐的保障思路;

重疾险解决生病期间的收入损失和康复费用;定期寿险解决家庭经济责任高峰期(如60岁/70岁前)身故的风险,防止房贷、子女教育、赡养老人等责任中断。

两者各司其职,用更低的成本实现了更高的保障额度,保障效率最大化。

② 如果预算充足,建议附加赔付保额的身故/全残责任

当然,如果你希望这份保单“必赔”,要么赔重疾,要么赔身故,总之一辈子肯定能拿回保额;相当于一种“强制储蓄”,那就可以附加;

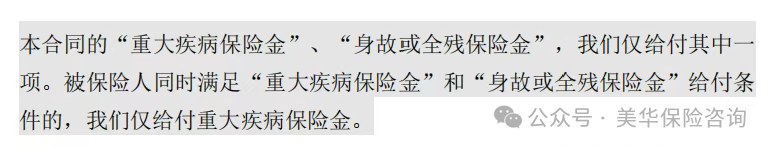

但是,有一点是咱们需要注意的,「重大疾病保险金」和「身故或全残保险金」两者不可兼得,即如果咱们使用了「重大疾病保险金」,那么「身故或全残保险金」这项责任就失效了;

0

4

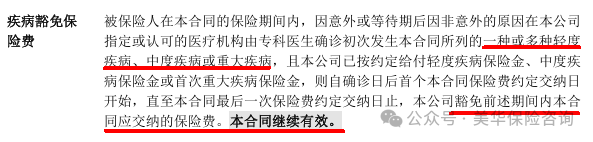

保费豁免

我们在了解重疾险的时候,通常会看到包含一个保费豁免的责任,合同条款如下图:

而这些都是针对「被保险人」而言的,一旦被保险人患了轻症、中症或者重症,正常赔付后,剩余还没有交的保费可以不用再交了,各项责任正常有效;

与之对应的还有投保人豁免,只不过投保人豁免一般作为可选责任,可自由选择加或不加,加的话需要额外收费;

投保人豁免是指「投保人」发生合同约定的一些情况(比如身故、残疾、重疾/轻症/中症等),那剩余的保费也不用再继续交了,保险合同仍然有效;

如果我们是父母给孩子投保、夫妻为对方投保,都可以选择加上这项责任,以防万一自己发生风险,可以减轻家庭的负担。

三、重疾险怎么选?

搞懂了重疾险的来龙去脉和保障范围,最终我们还是要落到行动上:该怎么选?

面对市场上上百款产品,千万别眼花缭乱;只要牢牢抓住下面这四个核心步骤,你就能自己做主,选对最适合你的那一款!

01

线上线下综合考虑

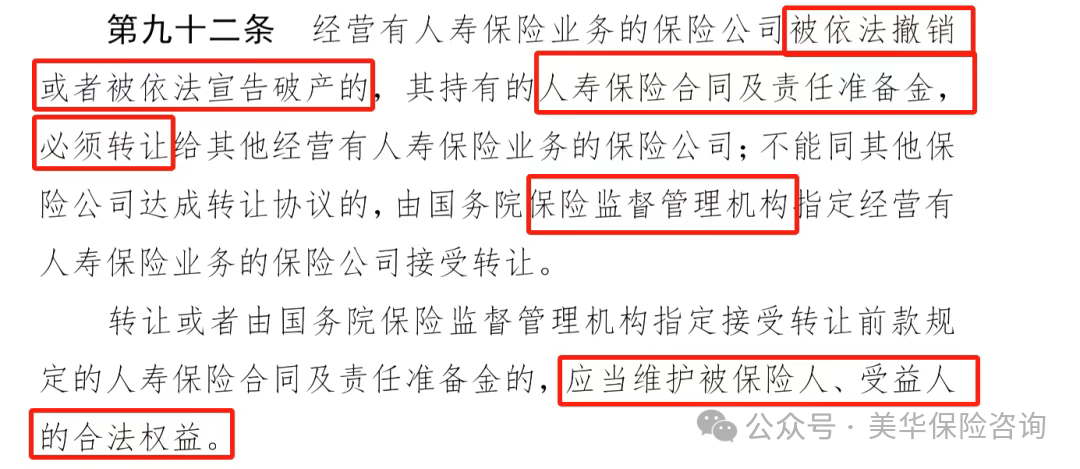

我做保险这么多年,有很多朋友都认为线上的产品都是小公司的,小公司的产品不靠谱,后期理赔的时候会有问题,而线下大公司产品才值得信赖;

事实上,线上不只是有小公司产品,国寿、平安、太平、人保等这些老牌国企都有自己的线上产品;

而后期理赔会不会出问题,关键在于投保时的健康告知,如果有遗漏或者没有按照健康告知中的要求来,那理赔时一定会出问题;

再加上小公司本身需要发展,不会因为无故的原因而拒赔来影响它的声誉,否则发展将更加艰难;

至于为什么线上产品保障好还价格低,因为它节省了线下门店成本、人力成本、广告成本等等,自然让利给了消费者;

事实上,无论是我们熟知的大公司还是没听说过的小公司,只要我们投保规范,后期理赔都没有任何问题;

最次的情况,就算保险公司倒闭了,也有《保险法》兜底,我们的保单不会受任何影响。

0

2

根据体况选产品

很多朋友来找我了解保险的时候,会直接问:目前最好的重疾险是哪款?

但了解一番后却发现,产品确实好,但他却买不了;

为什么?因为健康告知没通过,身体状况不符合保险公司要求;所以,我们在选产品的时候,健康告知是一定是最重要的;

如果我们曾经有过体检指标异常,可以根据自己的预算需求,多选择几家公司看预核保结论:标体承保>加费承保>除外承保>延期承保>拒保

当然,需要提醒大家的是,我们必须如实告知,问什么答什么,不问不答;任何隐瞒都可能为未来理赔埋下巨大隐患。

0

3

挑选核心保障

重疾险的保障确实是有点复杂的,我们在挑选时,要学会“抓大放小”,重点关注核心保障(重疾、中症、轻症),结合自己的家族史来选择可选保障;

重疾保障:

赔付次数不重要,毕竟我们一辈子大概率也就得一次重大疾病;

赔付比例大多都是100%,部分产品存在低于100%条款,如“合同生效后前5年赔付80%”,属于不及格产品;

轻、中症保障:

12 种高发轻中症一定要全部包含;

赔付次数上,基准线为轻症赔付3次,中症赔付2次,或者轻中症合并赔付6次;

赔付比例上,轻症赔付30%,中症赔付60%最优;

最好不分组、无间隔期。

04

根据预算选择保额

买重疾险就是买保额,保额是所有选择中的最高优先级;

虽然大家都说,重疾险的保额通常要覆盖3-5年的收入,但是如果咱们的预算实在不够,那我建议保额不要一次性买足,后期还可以加保;

一般大人的保费不超过家庭年收入的20%,小孩的保费不超过2%;

就比如说,夫妻二人的年收入为40万,那么大人的保费要控制在8万以内,包含了健康类保险和储蓄类保险;

小孩的保费控制在8000以内;同时我们也要把控好保障险和储蓄险的占比。

四、写在最后

看完这篇文章,相信你已经对重疾险有了一个清晰的认识;

其实,选择重疾险并不复杂,它就像是一场理性的规划:

① 想清楚它为什么存在(解决收入损失)

② 看明白合同保什么(疾病、状态、手术)

③ 弄懂怎么选最适合自己(看渠道、抓核心、定保额、告健康)

保险不是冰冷的条款,它是一份满满的责任与安心!

它不能防止风险的发生,却能在风雨来时,为我们撑起一把伞,守护我们辛苦建立的家庭和生活不被改变。

希望这篇文章能帮你扫清疑虑,迈出规划保障的第一步。

如果您对本站有任何建议,欢迎您提出来!本站部分信息来源于网络,如果侵犯了您权益,请联系我们删除!

微信客服

微信客服