不得不说,某寿、某安、某洋,是真的很牛,在18年-21年,玩腻了的套路,现在被全网捡起来玩,竟然还能掀起了全网的轰动,让本来如死水般沉寂的保险市场,竟然一下子活跃了起来。 一时间

不得不说,某寿、某安、某洋,是真的很牛,在18年-21年,玩腻了的套路,现在被全网捡起来玩,竟然还能掀起了全网的轰动,让本来如死水般沉寂的保险市场,竟然一下子活跃了起来。

一时间,我竟然,也不知道,这到底是一件让人该兴奋,还是一件让人该悲伤的事情。

随着银行利率跌破1%,“快返年金”,各种营销宣传语遍布全网,一下子就爆火了起来,而且,被称为“大额存单的超级平替”,就连有钱人,也是豪掷几亿来买。

作为深耕保险行业9年的三文,今天,就不偏不倚的,带大家来扒一扒,看看快返年金,究竟是“馅饼”还是“陷阱”

光是业务员的自嗨,快返年金,其实是火不了的,毕竟,俗话说,“一个巴掌拍不响”嘛,说明,快返年金,确实是有两把刷子的。

所以,三文先不带偏见的,客观的说一说,快返年金,为何现在这么火?为何被称为“大额存单”的超级平替?

用9个字来总结,快返年金就是:“返本快、领钱早、收益棒”。

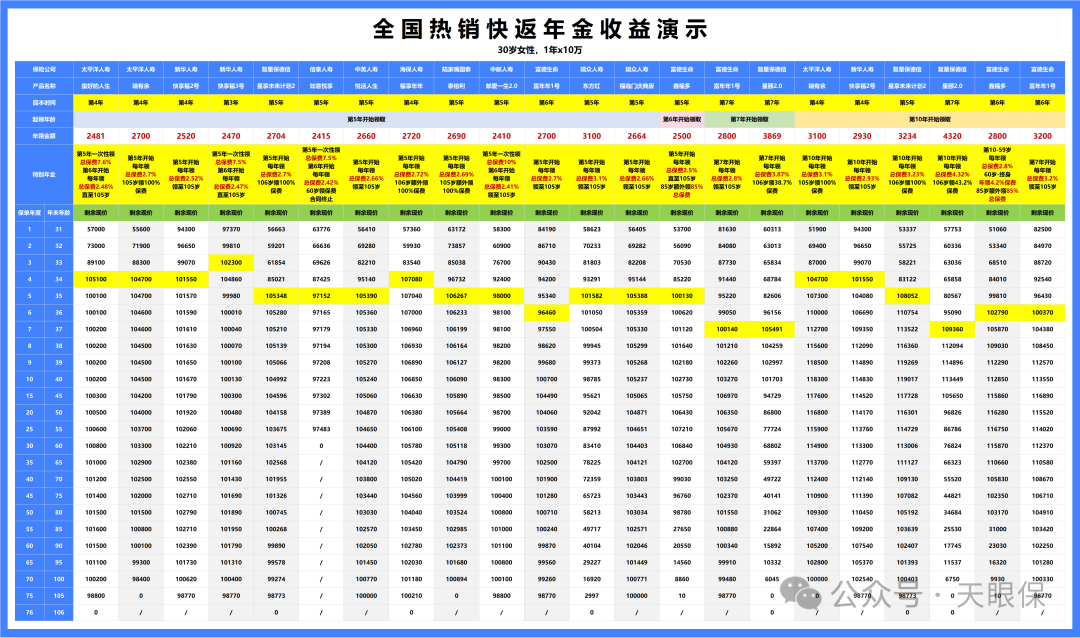

为了方便大家更好的理解,我以前段时间,娘娘在央视的热播好剧《蛮好的人生》同名的,热销快返年金产品为例,带大家看看,快返年金产品,到底长什么样?

30岁男性,一次性存100万,第4年资金回笼,第5年,可以一次性领取总保费的7.6%,即7.6万;第6年开始,每年都可以领取总保费的2.46%,活到老、领到老,最高可以领到105岁。

而且,本金一直还在,相当于存本取息。如果中途急需用钱,也可以通过退保的方式,一次性把本金全部取出来。

当然,除了蛮好的人生外,市面上,还有一些产品,非常爆火,比如,新华的快享福3号、中邮的邮爱一生2.0、陆家嘴国泰的泰给利、富德生命的鑫富宝A款……,都是集热度和性价比为一身的优秀产品。

部分产品,还支持万能账户,高性价比的万能账户当前结算利率集中在3%-3.3%之间,

如果快返年金,附加上万能账户的话,最终就是:“如果第5年不想领,就可以让钱自动转入万能账户,在万能账户中,继续增值了”。

通过上面的案例演示,也不难发现:在5年期定存也不到2%的利率环境下,定期快返年金,一年交,3/4年就回本,第5年就能领,不想领还可以放万能账户,即便急需资金,也可以一次性退保取出,要说是大额存单的“超级平替”,三文觉得,确实有这个份量。

快返年金,对于90%的人来说,其实都是不适合的,为什么呢?

即便快返年金再好,90%的人群,三文都劝大家,最好不要买,为什么呢?

买储蓄险,我们都不是为了买保险而买保险,一定是有自己的核心诉求的,想明白自己的需求,真正了解清楚快返年金的本质,这个问题,其实也就迎刃而解了!

我们买储蓄险,绝大多数人群,要么是做闲散资金打理,要么是做养老金储备,而对这三类人群,快返年金,其实都不是首选,为啥呢?

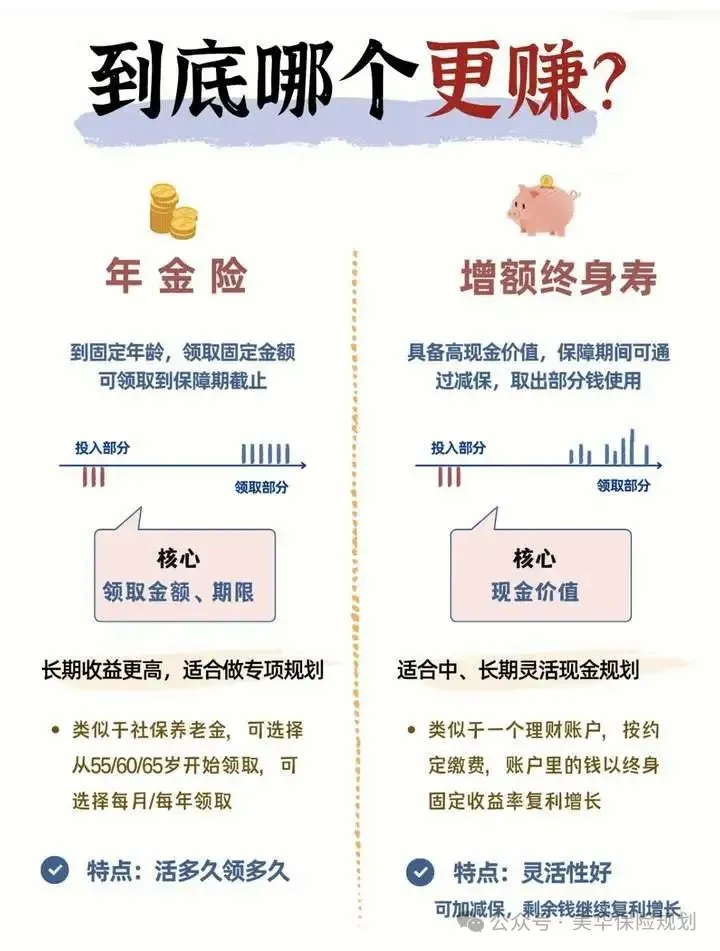

先说结论:比起快返年金来说,增额寿明显更适合做闲散资金打理。

为什么呢?做闲散资金打理,我们最需要关心的,无非两大点,分别是“收益性”和“灵活性”

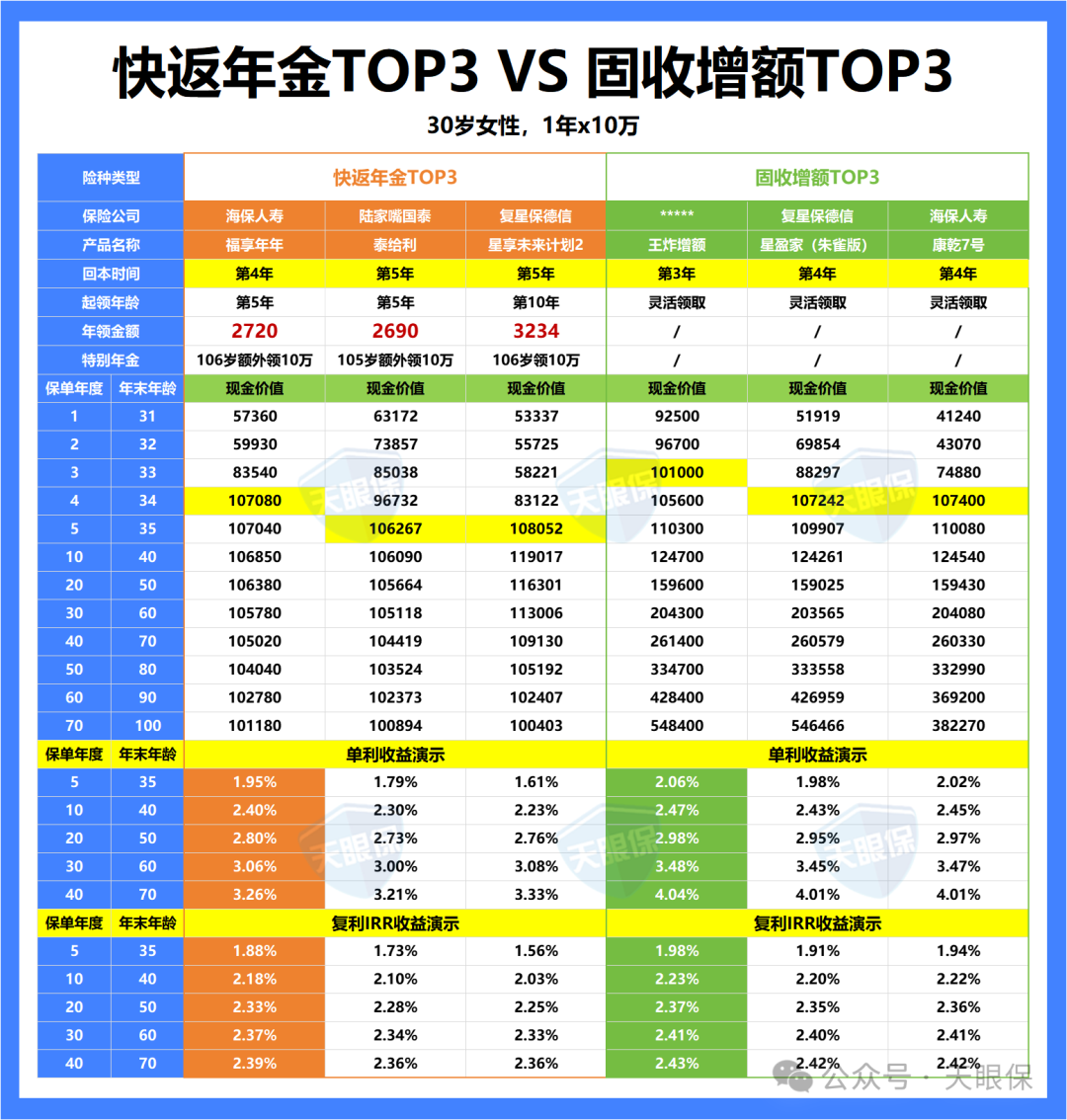

为了带大家更直观的比较,三文特意,挑选了市面上,综合性价比TOP3的固收快返年金和固收增额,来做直观对比:

快返年金中,收益率TOP1的是海保的福享年年;固收增额中,收益TOP1的,是中间的【王炸增额】:

-

第5年平均年化单利,福享年年1.95%,【王炸增额】2.06%,【王炸增额】收益更高;

-

第10年平均年化单利,福享年年1.40%,【王炸增额】2.47%,【王炸增额】收益更高;

-

第30年平均年化单利,福享年年3.06%,【王炸增额】3.48%,【王炸增额】收益更高;

不难发现,同样是TOP1级别的产品,【王炸增额】收益性上面,明显更胜一筹。

②接下来对比:两款TOP1级别产品的领钱灵活性表现:

如果设置为【王炸增额】和TOP1的福享年年,按照同样金额领取,从第5年开始,每年领总保费2.72%,即每年领2720元,直至终身的话:

-

第5年,福享年年快返年金,剩余现金价值为107040;【王炸增额】,剩余现金价值为107580;

-

第10年,福享年年快返年金,剩余现金价值为106850;【王炸增额】,剩余现金价值为107330;

-

第30年,福享年年快返年金,剩余现金价值为105780;【王炸增额】,剩余现金价值为106354;

总的来说,同样领取的情况下,都能实现活到老,领到老,而且,依旧是【王炸增额】,剩余价值更多一些。

但,快返年金,到了第5年,不管是否需要动用资金,都需要正常领取,不能提前领、也不能推后领,不能多领,也不能少领,除非,一次性退保,全部取出;

而相比之下,增额寿,可以选择和快返年金一样领取,如果不需要用钱,也可以暂时不领取,让资金,可以在账户中,继续保值增值,需要大量资金,也同样,可以一次性退保全部取出。

所以,综上分析:无论是收益性,还是灵活性上,都是增额寿,表现更加优秀,

所以,如果是做闲散资金打理,真心建议大家,挑选一款高性价比的增额寿,而不是快返年金。

先说结论:比起快返年金来说,养老年金明显更适合做养老金储备

-

第一、领钱时间要久。与生命等长最好,避免人活着,钱没了;

-

第二、领取金额要高。年领金额越高,养老品质就更加有保障;

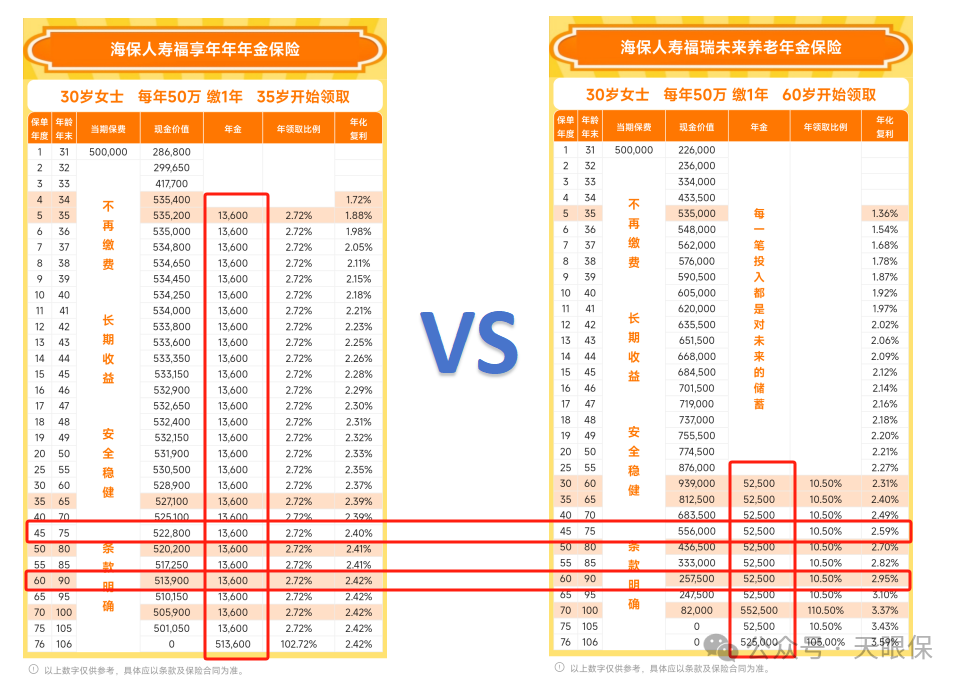

为了方便大家,更好的理解,我以快返年金TOP1的福享年年,和养老年金中TOP3的福瑞未来,来做一个比较,同样是海保人寿公司的产品,到底有何差距?(以30岁女性,一次性存50万为例)

快返年金·福享年年第5年领取,活到老、领到老;养老年金·福瑞未来60岁开始领取,也是活到老、领到老;

福享年年,因为第5年就开始领取了,所以,每年领取金额,仅13600元;而福瑞未来,领的时间更晚,所以,60岁开始,每年领取金额为52500元。

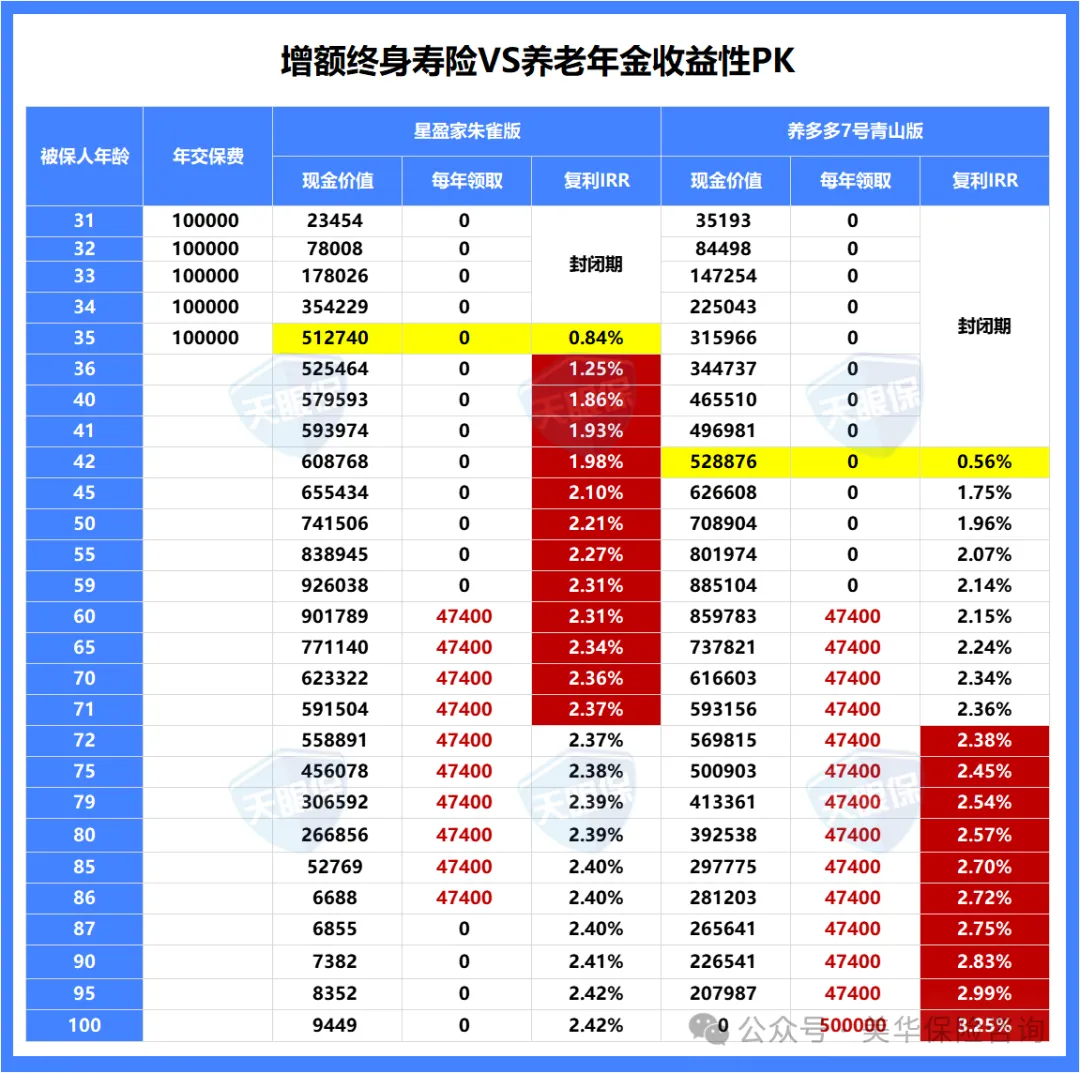

快返年金·福享年年,收益长期维持在2.2%-2.4%之间;而养老年金·福瑞未来,前期较低,年龄越大,复利IRR越高,75岁复利IRR2.59%,85岁复利IRR2.82%;95岁复利IRR3.10%;

比较下来,65岁前,都是快返年金·福享年年收益率会更高;65岁后,都是养老年金·福瑞未来收益更高。

如果是我们有提前退休计划,资金量足够大,光靠取利息,就足够养老用,也不在乎收益高点、低点,那快返年金还是很适合的;

但,如果我们资金量不够大,即使是第5年就开始领,因为领的金额太低,温饱都不够,那我们也没办法提前退休;

所以,除非是资金量大,想要提前退休的人群,适合快返年金;对于资金量不大的,或者,对于没有提前退休计划的人群来说,养老年金,肯定比快返年金,更加适合做养老金储备。

假如我们要一次性给孩子100万,直接给孩子,又怕孩子突然拿到这么大一笔钱,不会管理,导致资金挥霍掉了,那么,就可以给孩子买一份快返年金。

按照福享年年,自己做投保人,孩子做被保人,一次性投100万,从第5年开始,每年都可以领取27200元,活到老、领到老,因为投保人是我们自己,只有我们自己有权利操作退保,所以,孩子只能每年固定领取年金,不能多领、也不能少领,既给了孩子一辈子的关爱金,又能有效防止子女挥霍;

常规养老年金,都需要55岁/60岁/65岁才能开始领取,如果有提前退休计划,想要40岁、45岁或者更早的时间开始领取,就没办法实现了。

但,快返年金,最早可以选择第5年开始领取,也可以选择第10年开始领取,对于有提前退休计划的人群来说,无疑是非常适合的产品类型。

对于已经买过了增额寿、也买过了养老年金,手头还有一大笔资金,不知道如何来规划,也可以买一份快返年金,本金存在账户中,以后每年领取利息,作为自己的零花钱,补充终身现金流,也是非常不错的。

那,有快返年金需求的人群,目前市场上,到底哪些产品,超级值得入手呢?

三文对比了全网30多款快返年金产品,最终,帮大家挑选出了3款,适合不同需求人群的TOP1级别的产品,大家也可以做一个参考:

海保人寿福享年年,是目前全网,综合性价比天花板的快返年金产品了。

按照30岁女性,一次性存50万,第4年就回本,第5年就可以开始领取,每年领取总保费的2.72%,持续至终身,本金一直还在,中途急需用钱,也可以一次性退保,取出全部本金。

如果到了第5年,并不想领钱,也可以设置,让每年年金,自动转入到万能账户中,继续在万能账户中,保值增值;

转入万能账户的年金,手续费仅1%(市场最低),且,包含1%的持续奖励金,相当于转入时收取1%手续费,1年后,又会把手续费返还给我们,非常良心;

据三文最新统计的5月万能账户结算利率,也是3.1%,表现非常优秀。

除此之外,该万能账户,还支持后期追加保费,前期主险保费规模不一样,后期能追加的最高限额也不一样,但,最高支持50倍保费追加,比起同类万能账户,仅支持1:1追加,福享年年的万能账户,可以说,真的是业界良心了!

唯一的,就是海保人寿,品牌知名度不算高,当然,因为是固收产品,所以,其实不管是大品牌保险,还是知名度不高的保司,最终都是按照合同约定的白纸黑字的条款,来兑付承诺的,所以,其实不用介意公司的大小。

综上所述,海保福享年年,非常适合想要快返年金,追求极致性价比的,和想要优秀万能账户的朋友,这款,都是不二之选,但,想要大公司的快返年金的,这款,就只能绕行了~

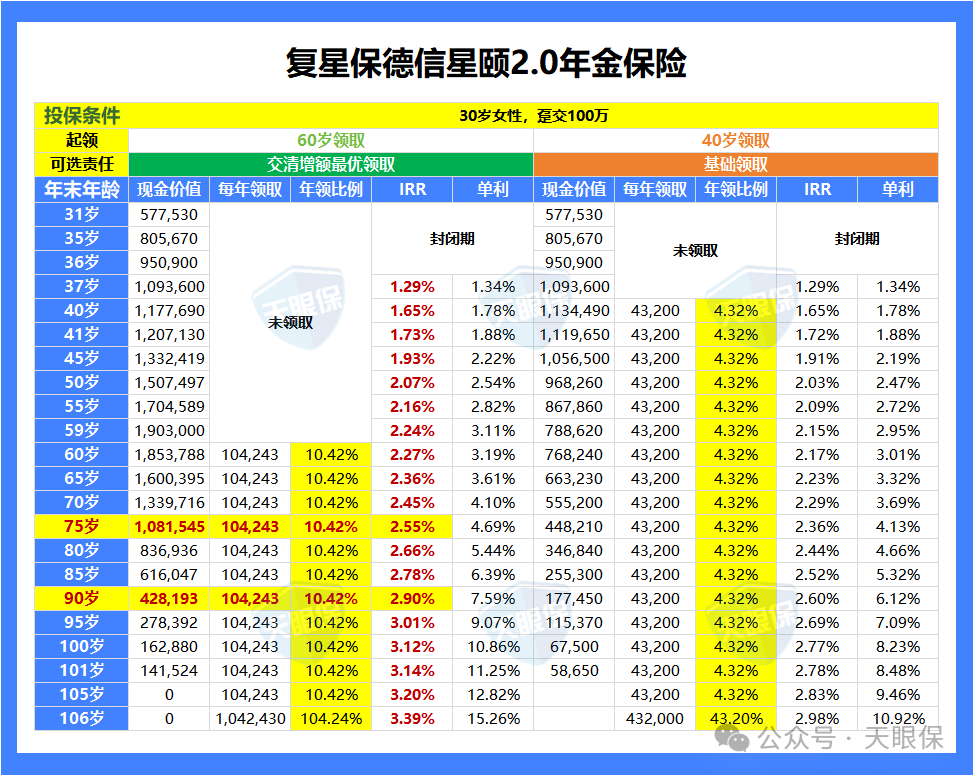

星颐2.0,是一款既可以做快返年金用,也可以做养老年金用的产品,市场销量也非常的高。

领取方式,可以按照约定的年龄开始领取,比如保单生效第7年、40岁、50岁、55岁、65岁开始领取;

也可以选择第7年领交清增额,设置为第7年开始领,但第7年发放的年金,并不直接领取出去,而是选择“交清增额”,年金作为新的保费继续投入到账户中,账户保额增加,未来,可以在任何一个年龄段开始,正式领取,同样,可以活到老、领到老。

比如,上述表格中,三文按照30岁女性,一次性存100万,给大家演示了两种领取方式:

左边,就是第7年交清增额,实际选择60岁开始领取,每年可以领取总保费的10.42%,即104243元,活到老、领到老,这种领取形态下,和同类养老年金相比,领取金额,是妥妥的行业天花板,

70岁复利IRR便已达到2.45%;80岁复利IRR便已达到2.66%;90岁复利IRR2.90%,从70岁开始,就已经秒杀所有固收类产品了,不管是固收增额、固收快返年金,还是固收养老年金,星颐2.0,就是妥妥的NO.1。

右边,就是常规领取,从第10年开始领取,每年可以领取总保费的4.32%,活到老、领到老。

和常规快返年金不一样的是,常规快返年金,因为只领取利息,不领取本金,所以,每年领取的金额非常少,对于预算不高,又想要提前退休的人群来说,想要靠利息来养老,毋庸置疑,难度系数还是非常高的。

但,星颐2.0,因为领取后,本金是会减少的,所以,每年领取金额相当高,而且,可以确保我们能活到老、领到老,不用担心人活着,钱没了的情况。

此外,达到一定保费规模,星颐2.0还可以享受养老社区入住权,以及其他健康管理增值服务,真正让养老退休无忧。

所以,综上所述,星颐2.0这款产品,用来做养老金储备用,全网中,也是独一份的存在,

不管是想要按照常规年龄55岁、60岁开始领取,还是说,有提前退休计划,希望第7年就开始领取,或者40岁开始领取,这款,都是超级适合的产品,建议大家,可以重点了解!

前段时间,娘娘的热播好剧,就是《蛮好的人生》,电视剧其实就是太平洋保险赞助的,而电视剧同名的《蛮好的人生》快返年金保险,也是一下子全网爆火了起来。

快返年金中,销量也是TOP级别的了,当然,这款之所以受欢迎,并不纯粹是广告的效应,更多的,还是这款产品,也是实打实的,大公司高性价比快返年金产品。

同样,按照30岁女性,一次性存50万,第4年资金回笼,第5年,就可以一次性领取总保费的7.6%,即38000元,第6年开始,每年可以领取总保费的2.48%,无限接近于2.5%,一直活到老、领到老。

本金一直还在,中途急用资金,可以一次性全部取出,不急用资金,也可以把本金留着,未来传承给子女用。

第10年,平均年化单利为2.13%,第20年,平均年化单利为2.6%;第30年,平均年化单利为2.87%

虽然整体收益率,赶不上前面的海保福享年年,但是,在大公司的快返年金中,这款,已经是天花板了。

整体来说,比银行存款利率更高,有大公司品牌效应,加上领取灵活性也非常不错,不领取也能终身锁定领取,

所以,对于想要大公司极致性价比的朋友来说,蛮好的人生,就再合适不过了!

微信客服

微信客服