别等生病才后悔!几百块的百万医疗和大几千的重疾险,到底该怎么选?

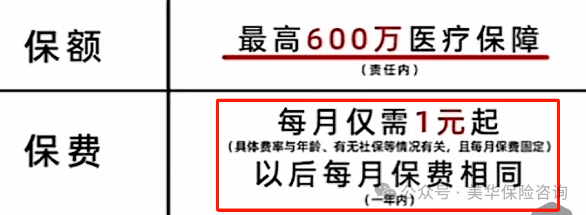

在保险市场上,常常会看到这样的广告语:“每月仅需1元起,保额高达600万!”

听起来是不是非常诱人?其实这正是近年来广受欢迎的百万医疗险。它保费低廉、保障额度高,让很多人误以为只要买了百万医疗险就万事大吉了。

但事实真的如此吗?

如果我们只依赖百万医疗险,可能会忽略一个关键问题:当重大疾病来临时,除了高昂的治疗费用,还有康复支出、收入中断等现实困境——这些,单靠医疗险是无法解决的。

那么,我们是否还需要配置重疾险?两者之间又该如何选择和搭配?本文将详细介绍:

-

百万医疗的优缺点是什么?

-

重疾险的优缺点是什么?

-

两者选其一是否可行?

-

不同人群的搭配建议

一、百万医疗险优劣势分析

百万医疗险属于“报销型”保险,主要功能是覆盖住院期间产生的合理医疗费用。

01

优点

① 保费便宜,以30岁人群为例,一份400万保额的百万医疗险年均保费通常在200~300元之间。

② 不限病种,无论是癌症、心梗还是意外导致的住院,只要符合条款规定,均可申请理赔。

③ 用药范围广,不仅报销社保内药品,还包括靶向药、进口药等自费项目,极大缓解“救命药用不起”的难题。

王先生因疾病住院花费20万元,医保报销5万元后,剩余15万元,扣除1万元免赔额,百万医疗可再报销14万元,个人仅承担1万元。

02

缺点

尽管优势明显,但百万医疗险也存在明显不足:

① 续保不稳定,多数产品为一年期短期险,即便有“6年”或“20年保证续保”(如人保金医保、太平洋蓝医保),也无法终身锁定保障。

若产品停售或被保险人健康状况恶化,未来可能面临无法续保的风险。

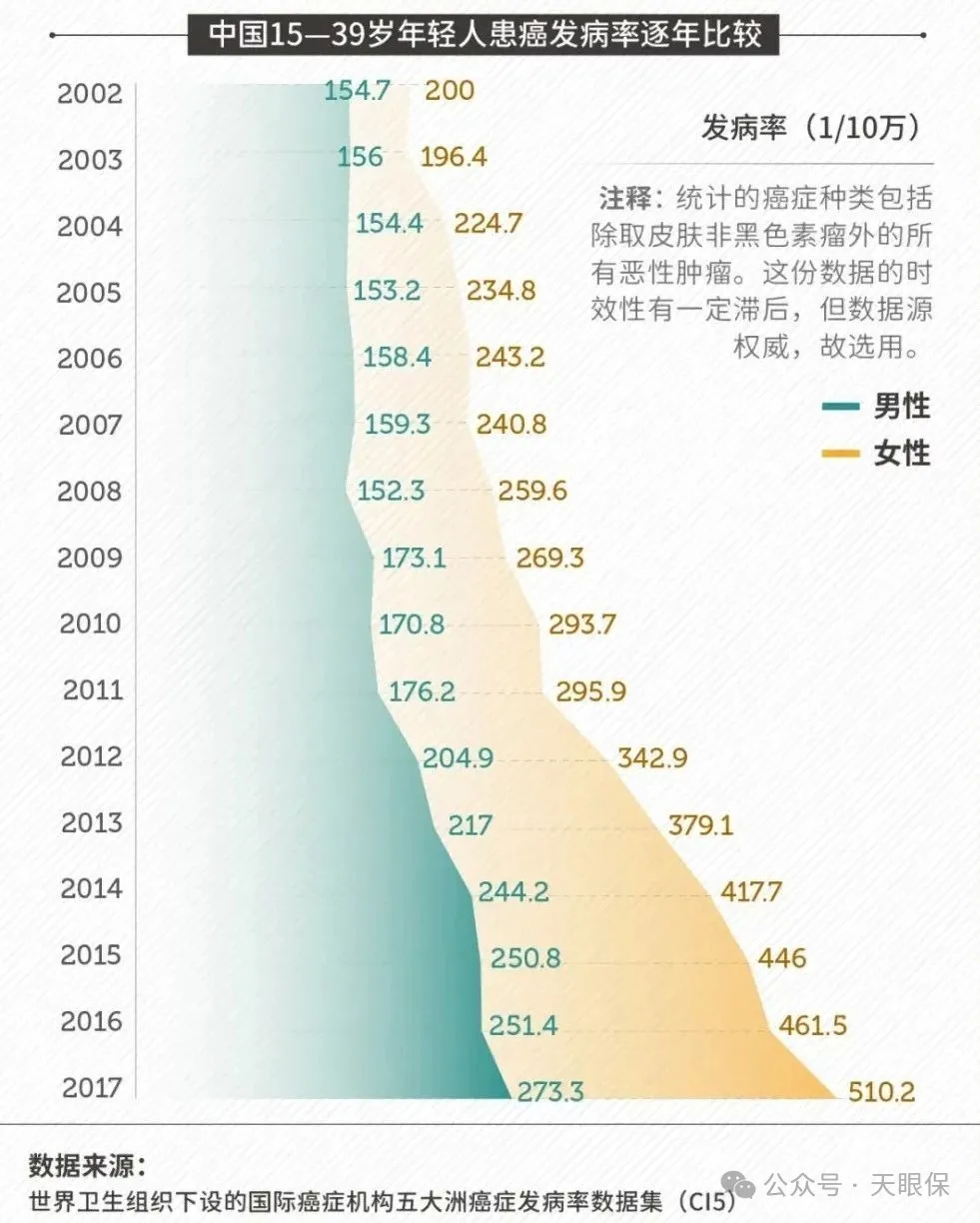

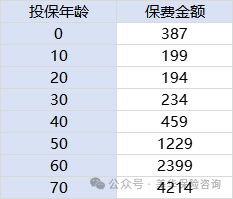

② 保费随年龄增长而上升,年轻时便宜,但随着年龄增加,保费呈指数级上涨。以蓝医保好医好药版为例:

③ 无法弥补收入损失与康复开支,医疗险只报销已发生的医疗费用,不提供额外资金支持。

而重大疾病往往需要3~5年的恢复期,在此期间无法工作,家庭经济压力巨大,这笔“隐形成本”无法通过医疗险解决。

二、重疾险优劣势分析

重疾险是一种“给付型”保险,一旦确诊合同约定的重大疾病(如癌症、急性心肌梗塞等),即可一次性获得保险金赔付。

01

优点

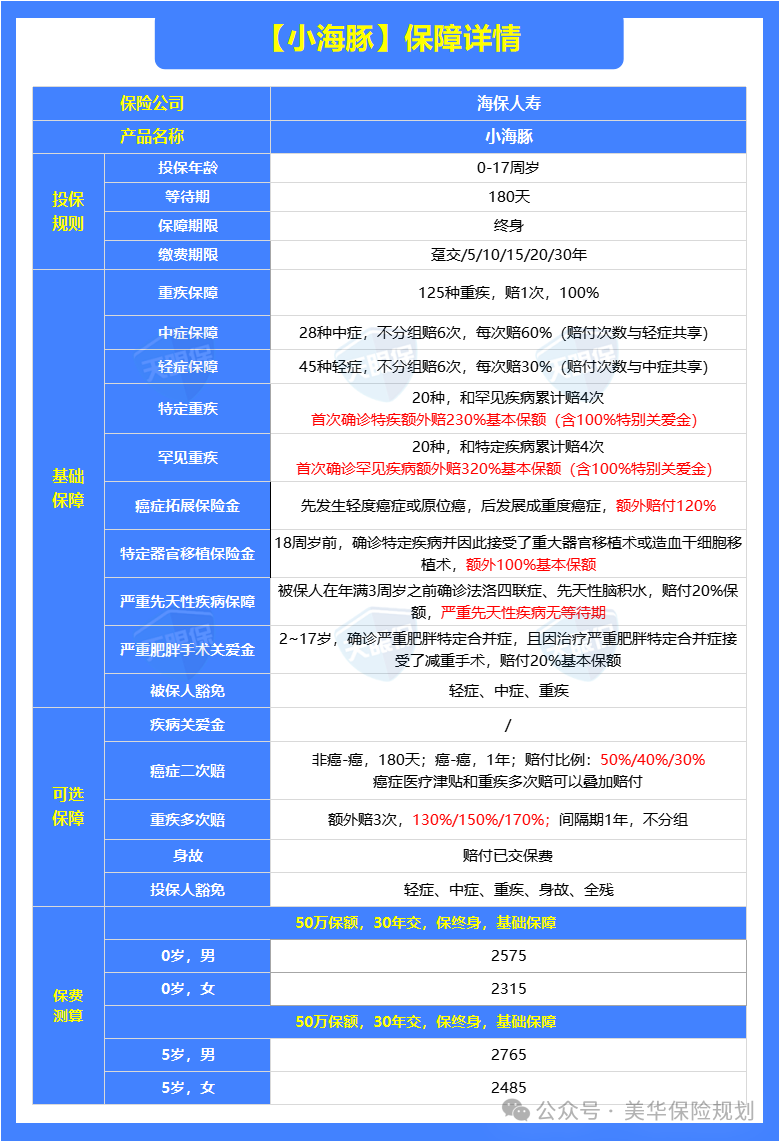

① 长期保障,缴费1-30年,保障终身,一旦投保成功,无论后续身体状况如何变化,保障持续有效,且保费不变。

② 确诊即可获赔,解决燃眉之急,赔付款项可用于支付医疗费、康复费、房贷、子女教育等任何用途,自由支配。

比如恶性肿瘤确诊后即可领取保额,实现“先拿钱,后治病”。

③ 具备保费豁免功能,若在缴费期内出险,后续保费可豁免,保障继续有效。

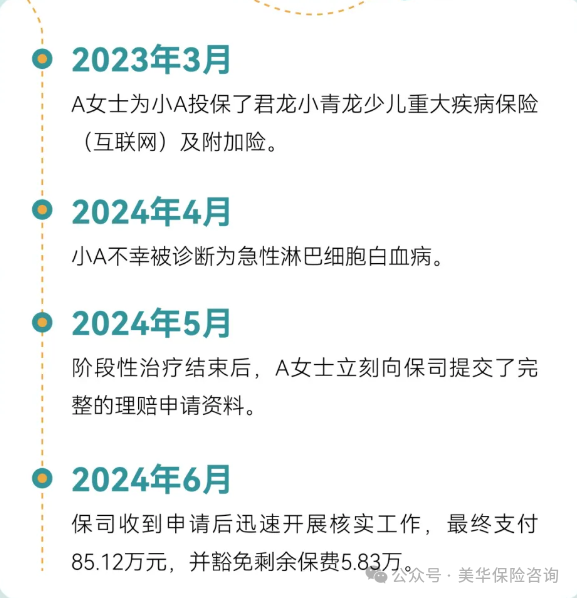

例如一位母亲为孩子投保,两年后孩子患病获赔并豁免剩余18年保费,相当于节省数万元支出。

02

缺点

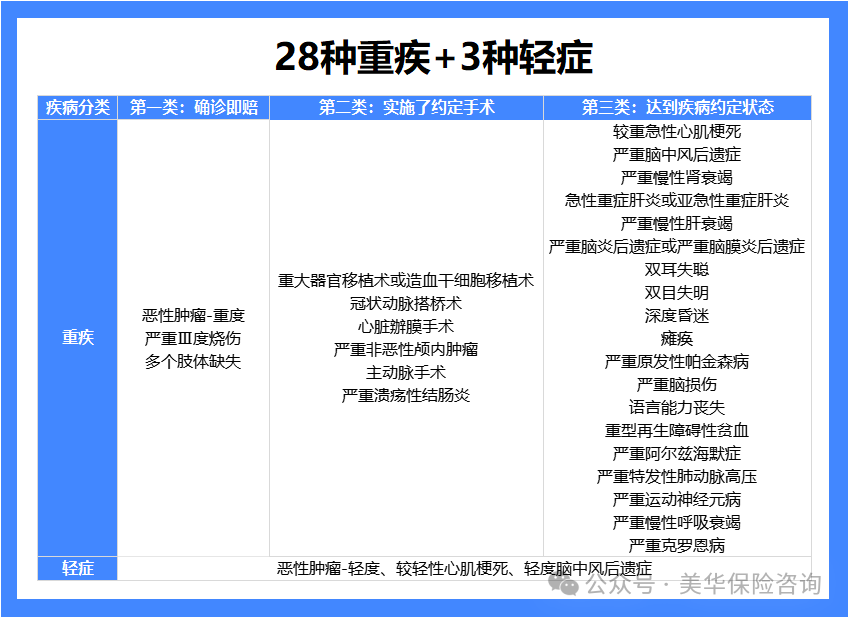

① 仅限合同列明的重大疾病,并非所有疾病都能赔付,必须符合条款中的定义标准。

目前国家规范要求至少包含28种重疾和3种轻症,占理赔案例的98%以上,但仍有一定门槛。

② 前期保费相对较高,以30岁女性为例,购买30万保额终身重疾险,年缴保费约5000元左右,远高于百万医疗险。

③ 保额可能不足以覆盖全部治疗费用,高额治疗费用(如CAR-T疗法动辄百万)下,几十万保额可能捉襟见肘,需结合医疗险共同应对。

三、只选其一可行吗?

为了更直观地说明问题,我们来看三位不同配置方式的人物案例:

熊大、熊二和光头强三个人,在30岁时,都给自己买了保险,经过了解之后:

-

熊大,最终买了一份30万保额的重疾险;

-

熊二,最终买了一份400万保额的百万医疗;

-

光头强,最终买了30万保额的重疾险+400万保额的百万医疗。

10年后,熊大、熊二、光头强,同时确诊了胃癌,从结果可以看出:

-

仅靠百万医疗险:虽能大幅降低医疗支出,但缺乏前期资金支持,易陷入“有钱治病,没钱养病”的困境;

-

仅靠重疾险:虽能快速拿到一笔钱,但如果保额不足,仍难以完全覆盖高额医疗费用;

-

两者组合使用:既能实现“先拿钱治病”,又能“事后全额报销”,结余资金可用于康复与生活质量维持,真正做到无缝衔接。

结论:百万医疗险 + 重疾险 = 1+1 > 2 的协同效应

四、不同人群的科学配置建议

根据年龄、收入、家庭责任等因素,保险配置策略应有所差异:

① 55岁以上人群:建议优先配置百万医疗险

原因:重疾险保费昂贵,可能出现“总缴纳保费 > 赔付金额”的情况,性价比不高。

② 55岁以下成年人(尤其是家庭支柱):推荐百万医疗险 + 重疾险 + 意外险全面组合

经济紧张者可先配置百万医疗+意外险(年支出约300元),待收入稳定后再补充重疾险。

成家立业阶段建议选择保终身的重疾险,确保长期保障。

③ 儿童群体:优先配置少儿重疾险+百万医疗险

儿童重疾发生率较低,但一旦罹患白血病等疾病,治疗周期长、费用高,提前规划尤为重要。

五、写在最后

保险的本质是风险管理工具,而不是盲目跟风消费。无论选择哪种产品,请牢记以下原则:

如实进行健康告知:隐瞒病史可能导致拒赔,得不偿失。

根据自身经济能力合理配置:不要为了追求高保额而造成过重负担。

动态调整保障方案:随着收入提升、家庭结构变化,应及时升级保障。

如果您对本站有任何建议,欢迎您提出来!本站部分信息来源于网络,如果侵犯了您权益,请联系我们删除!

微信客服

微信客服