讲真,如果你想找个 安全的、保本的、收益还稳健的 存钱渠道,那 终身锁定利率、复利增值的增额寿 ,一定是不二之选。 银行理财? 收益率写着净值化,实际走势比我的基金账户还刺激。

讲真,如果你想找个“安全的、保本的、收益还稳健的”存钱渠道,那终身锁定利率、复利增值的“增额寿”,一定是不二之选。

银行理财?收益率写着“净值化”,实际走势比我的基金账户还刺激。

大额存单?好点的三年期普遍也就1.5%出头,还要抢破头,更别说长期锁定了。

再看国债?10年期1.8%,20年期2.18%,但仍然无法与增额寿抗衡。

而现在的固收增额寿,仍然能锁定2.0%预定利率,利滚利增值,收益能轻松超过银行大额存单和国债;分红增额寿,保底1.5%/1.75%+分红,收益更是能突破3.0%,甚至达到3.2%以上。

所以,如果你想存一笔没有风险的资金,用来为家庭资产兜底,增额寿确实是现在乃至未来最优质的理财工具了。

不过,问题来了,增额寿到底是选固收的还是分红的呢?选2.0%固收型,收益稳但嫌低;选1.75%+分红型,又怕分红是“画大饼”。

去年就有一位粉丝私信我:“之前咬牙买了一份分红险,销售说收益能到4%,结果去年分红实现率才35%!现在看到分红俩字就心慌……”

从业这么久,我真的非常懂大家的纠结和顾虑;所以为了让更多的朋友挑选增额寿不再踩坑,今天我直接用一篇文章跟大家说透:固收增额寿和分红增额寿到底怎么选?各自又有哪些产品值得买?

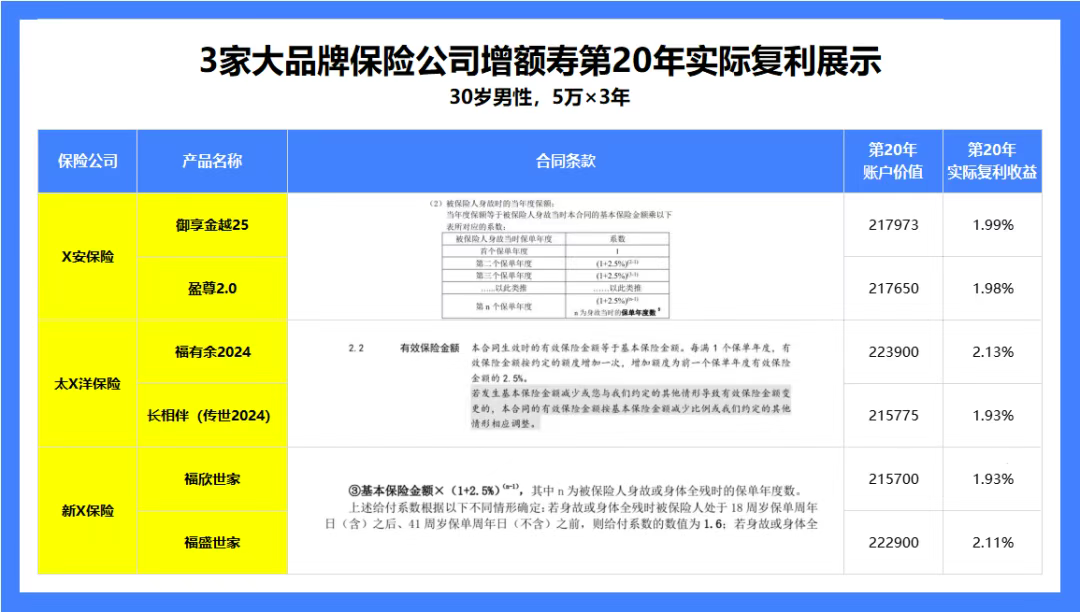

但凡买增额寿,大家都会面临一个抉择:到底该选预定利率 2.0% 的固收型,还是预定利率1.7%or1.5%的分红型?先来看一下两者的区别:

-

固收型增额寿险,目前预定利率最高不超过2%,领取利益是确定的,现金价值都是明确写在合同里的,是固定的,不会多也不会少。

-

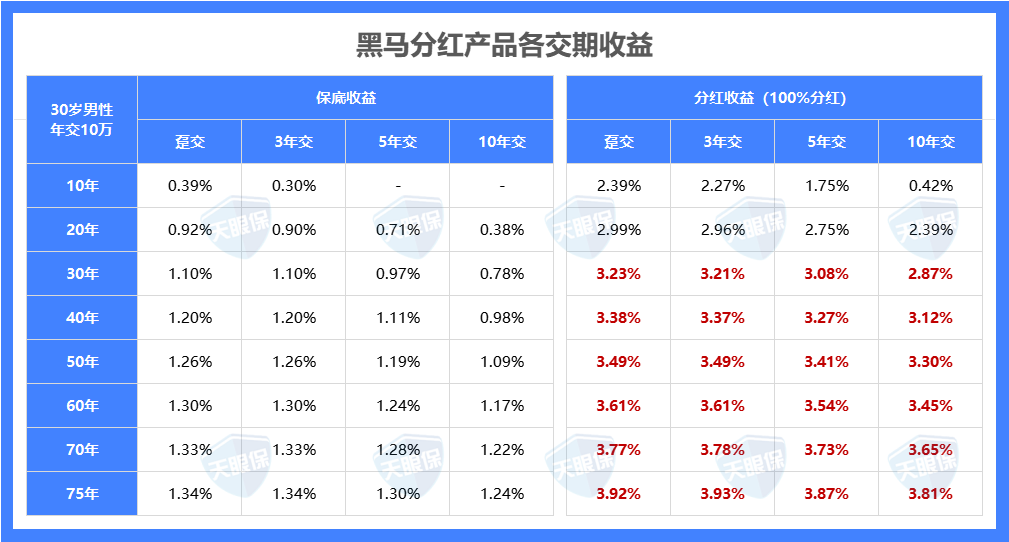

分红型增额寿险,预定利率有1.75%+分红or1.5%+分红,由保证利益和分红两部分组成,在100%分红加持下,复利收益至少可以达到3.2%,有的产品收益能达到3.8%。

选分红型吧,担心未来的分红实现不了;选固收型吧,又觉得收益看起来没有分红型高。为了给大家解惑,我就用真实的数据来告诉大家到底该怎么选。

趸交:10年IRR1.37%,20年IRR约1.67%,30年IRR约1.78%;保单持有时间越久,IRR无限接近2.0%。

而第一梯队的分红型增额寿,以中英的福满佳C款为例,分红实现率100%的情况,20年IRR约3.08%,30年IRR约3.2%。假设分红实现率平均50%,第10年及以后的IRR,都比固收的增额寿险高。

大多数人买增额寿都是为了给孩子存钱,所以我再以0岁男宝,10万3年交为例,选固收型增额寿新华E增福和分红型中英的福满佳C款做对比,具体看现金价值的差额:

-

3年交,分红实现率100%的情况:第6年起,分红增额寿的现金价值,始终高于固收增额寿。

但,没有人能保证,分红险每年的分红实现率都能达到100%,不能盲目乐观。

那就保守一点,看看分红万一实现不佳,实现率50%和30%的情况。

-

同样,还是3年交,分红实现率达到50%的情况:第8年起,分红增额寿的现金价值,就始终高于固收增额寿。

-

最差的情况,还是3年交,分红实现率达到30%的情况:第21年起,分红增额寿的现金价值,就始终高于固收增额寿。

-

如果投入增额寿的钱,10年以内确定要用,选固收更合适,万一第7年、第8年就要用钱,分红实现率有波动不到100%的情况,大概率没有固收增额寿利益高,所以选固收更省心。

-

如果投入增额寿的钱,能确定10年及以上不用,比如是给孩子做大学教育金、婚嫁金的规划或是给自己做养老金,选分红更合适。因为长期持有,即便分红实现率只有50%、30%,也能比固收增额寿利益高。

上边我们清楚了固收和分红怎么选之后,我们再来看看怎么挑选增额寿的逻辑:

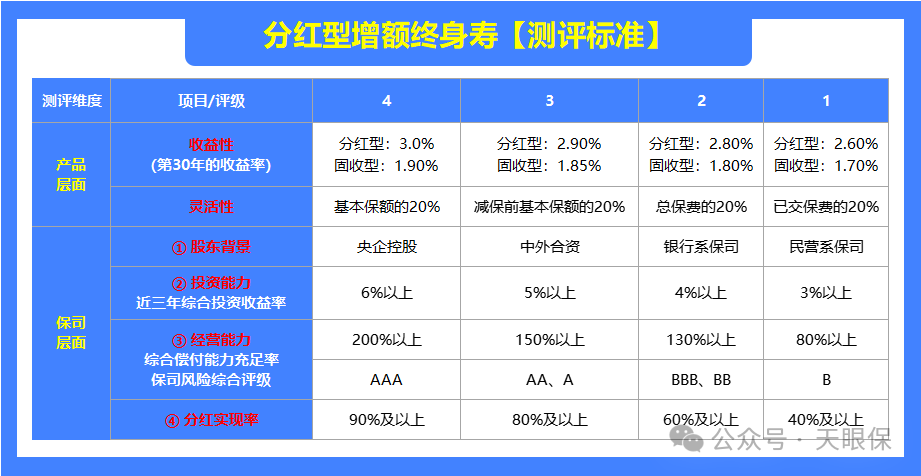

要想买到靠谱的分红险,都需遵循 “产品筛查→保司实力核验→需求匹配→细节避坑” 的逻辑,每一步都有明确判断标准和实操工具:

第一、看增额寿的现金价值,这是判断增额寿收益最直观的方法,看现金价值的时,重点看 “回本时间” 和 “长期现金价值”:

比如,趸交和3年交回本时间越短(4-5 年最优)交短期退保亏损越小;

长期看 “第 30 年现金价值”,固收型需≥已交保费的 1.8 倍;分红型需≥已交保费的 2.2 倍。

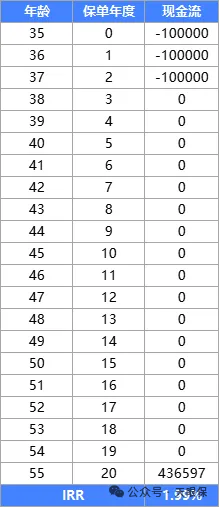

第二、工具 2:IRR 计算(测真实收益率)避免被 “演示收益” 误导,用 Excel 3 步算出真实 IRR:

① 列 3 列数据:保单年度、年龄、现金流(交保费为负数,现金价值为正数,无资金流动填 0);

② 输入公式 “=IRR (现金流列)”,框选所有现金流数据;

③ 根据我测评上百款增额寿得出结果:固收型 30 年 IRR≥1.8% 合格,≥1.9% 优质;分红型预期 IRR≥2.8% 优质。

增额寿这类理财产品,不像活期存款,随存随取,也不像定期存款,存够两年、三年才能取;

① 部分领取(减保取现):如果你只是想取出一部分钱,那你可以采用减保功能,按比例领取对应的现金价值,每年最多能领20%;如果现金价值是100万的话,就能取出20万。

② 全部领取(退保):全部领取就意味着退保,一次性拿回保单现金价值

③ 保单贷款:全部领取后,保单就失效了,如果你既不想保单失效,又需要大额资金来周转,你还可以利用保单贷款功能,最多能贷出保单现金价值的80%,保单继续有效。

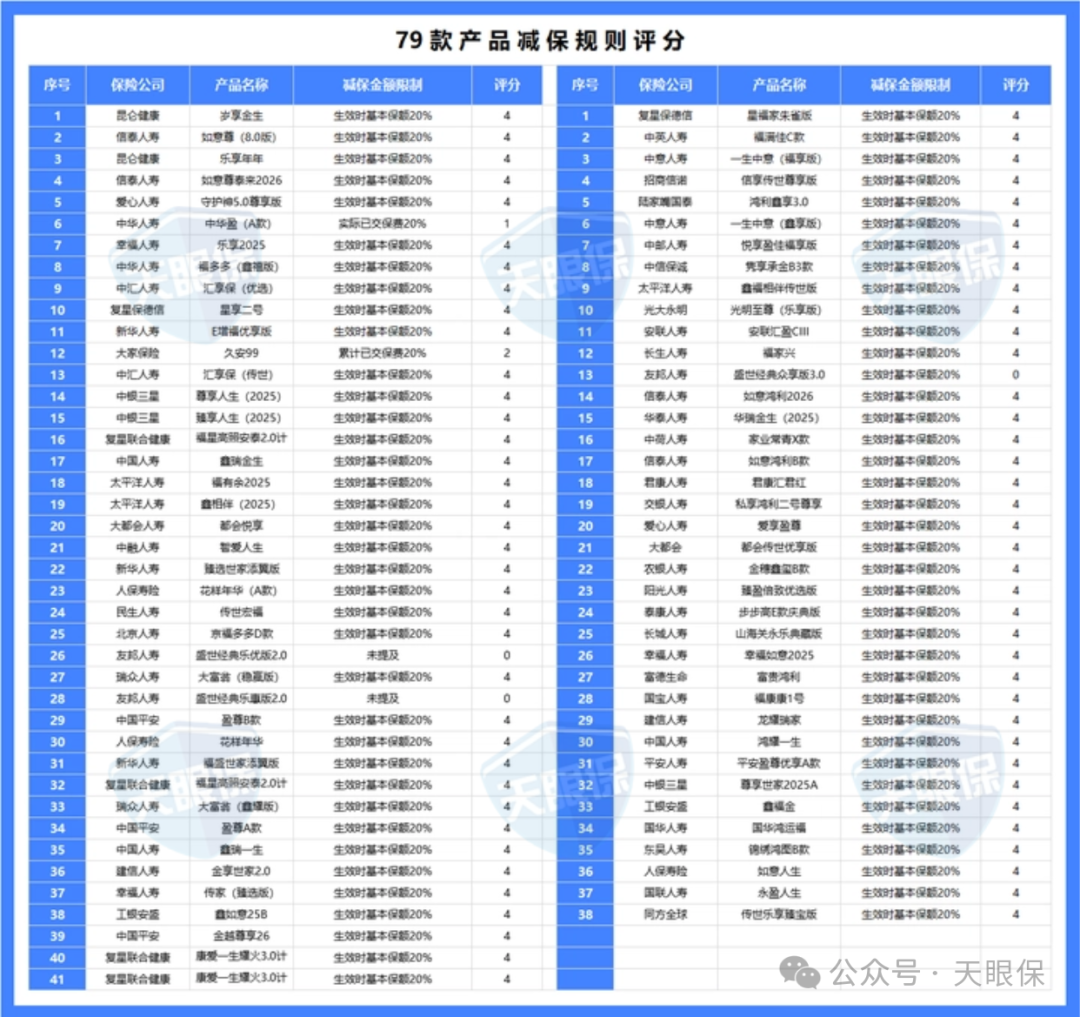

减保规则直接影响用钱自由,建议首选第1种,每年可减保 “投保时基本保额的20%”(等同于当年现金价值的 20%),最快 5 次取完。

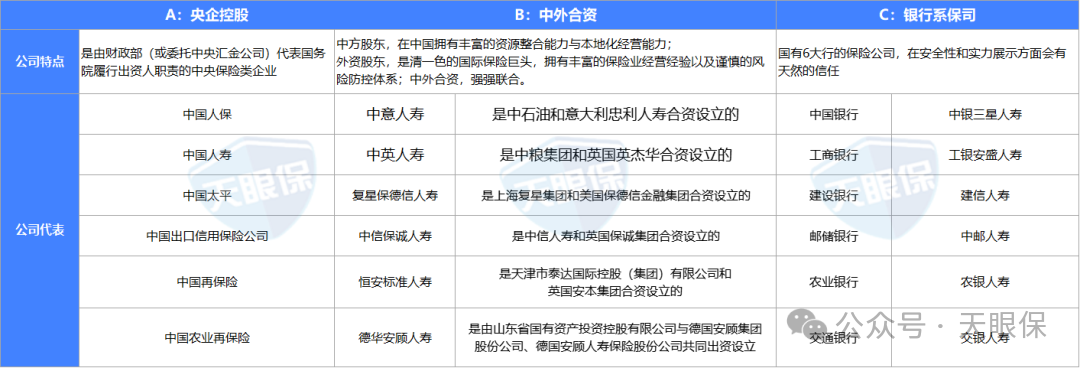

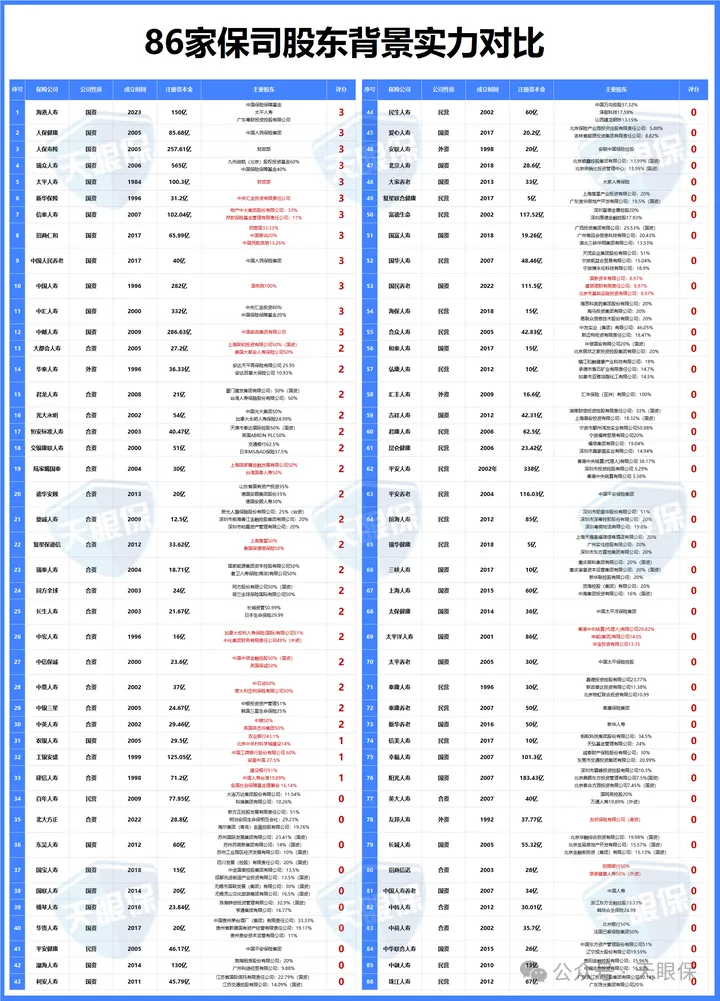

2.1、股东背景要强

一定要选有实力的背景的股东,要知道“爹妈”是谁,决定了“孩子”的起点。

目前保险公司按股东大概分成三类,央企/国资,中外合资和银行系:

挑选分红险,具有【国央企+外资】背景一定是我们优先选择的公司。

央企国企背景:这类股东通常在国内具有强大的政治和资源优势,能够更容易地参与到国家的大型基础设施建设项目中,如西气东输、京沪高铁等,这些项目通常具有高投资收益率。

其次有外企背景, 外资股东一般都是国外老牌金融集团,都经历过多个经济周期, 有很强的风险管理和投资经验, 同时在分红险的操盘和运作上,也积累了丰富的经验。

投资能力是分红险的核心 —— 保险公司的投资收益直接决定分红多少,只有保司赚得多,投保人的分红才有可能兑现。

判断投资能力关键看【综合投资收益率】,结合行业实际经验,分红型产品该指标至少需≥4.5%,

这是分红实现率达标 100% 的重要基础,毕竟保司自身盈利是分红的前提。

其次,【保险公司经营稳健性】是分红兑现的 “安全底线”。

核心看三大监管指标(保司每季度公示),监管合格标准为:

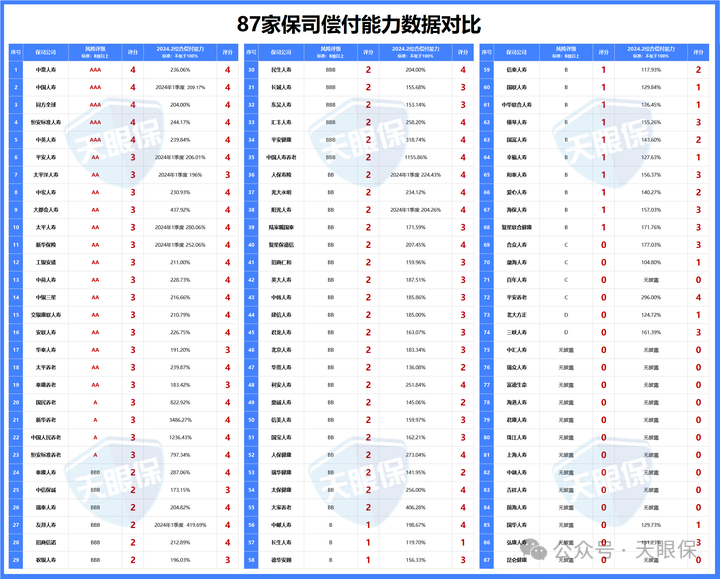

①综合偿付能力充足率≥100%;②核心偿付能力充足率≥50%;③风险综合评级≥B 类。

但分红险需提高标准:①综合偿付能力充足率≥150%;②核心偿付能力充足率≥100%;③风险综合评级≥BB 类。

原因很明确:偿付能力直接影响保司权益类资产配置比例(据银保监会 2020 年新规),充足率越高,可投资股票、基金等权益类资产的比例越高(如≥200% 时可投 30%),潜在收益空间更大;若仅依赖低风险低收益的固收类资产(银行存款、债券),难获超额回报。

但需注意:偿付能力并非越高越好。刚成立公司若指标达五六百甚至上千,本质是资金未有效配置、运营效率不足,反而不利于分红表现 —— 尤其经济下行周期,能找到优质投资方向并实现收益,更能体现保司的资源与实力。

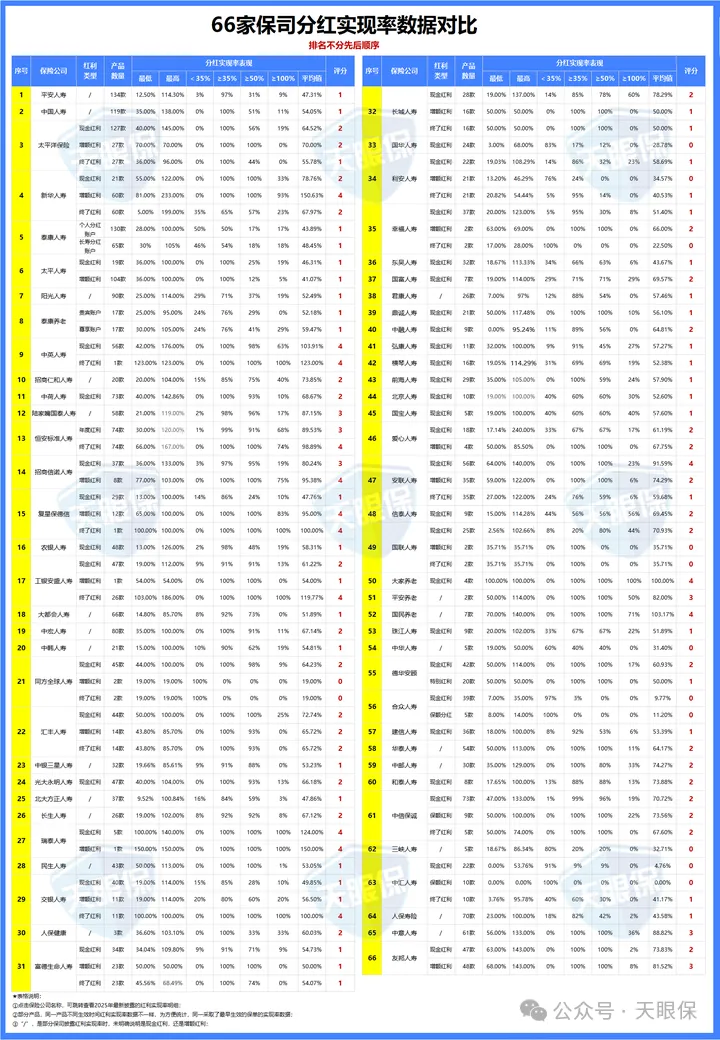

分红型增额寿的收益由“保底+分红”构成,分红多与少则取决于分红实现率,如果保险公司给的预期分红是100元,但如果分红实现率为80%,那实际分红是80元;如果分红实现率为60%,那实际分红就是60元。

从上面可以知道只要分红实现率达到50%,分红险收益就能跑赢固收型增额收,这个50%是最低要求,最好分红实现率≥70%,分红险才算优秀,为什么呢?

因为2024年,监管部门出台了“限高令”,只有少数几家突破限高的保险公司的分红产品收益至少达到3.2%,而分析这几家保险公司的分红实现率均值超过70%。

大部分保司的分红实现率均值都没有突破“限高令”,有些保司甚至只有30%~50左右,让人大跌眼镜。

所谓实战是检验真理唯一的标准,为了帮大家避坑,我对比了市面上89家保险公司的300多款增额寿制定了一整套优秀的增额寿的评分细则:

接下来,我们分别去做对比,看看这 79款增额终身寿,到底哪款最值得买?

注意:下面我会分为 6 回合去对比,每回合排名前 3 的保险产品和保险公司可能都不一样,大家先不用着急下定论,最后我会针对各项保障情况做一个综合排名,供大家参考。

因为目前增额寿分为固收增额寿和分红增额寿,我们分开对比哦~

我把这41款产品,根据第30年的IRR收益率做了排序:

以30岁女性,每年交5万,交1年为例,排名前三的产品为:

40岁时,现金价值达到5.99万,IRR是1.82%,折合单利可达到1.98%;

50岁时,现金价值达到7.30万,IRR是1.91%;折合单利可达到2.30%;

60岁时,现金价值达到8.92万,IRR是1.95%;折合单利可达到2.60%。

40岁时,现金价值达到5.93万,IRR是1.72%,折合单利可达到1.86%;

50岁时,现金价值达到7.23万,IRR是1.86%;折合单利可达到2.23% ;

60岁时,现金价值达到8.81万,IRR是1.91%;折合单利可达到2.54%。

40岁时,现金价值达到5.91万,IRR是1.69%,折合单利可达到1.82%;

50岁时,现金价值达到7.21万,IRR是1.88%;折合单利可达到2.21% ;

60岁时,现金价值达到8.80万,IRR是1.90%;折合单利可达到2.53%。

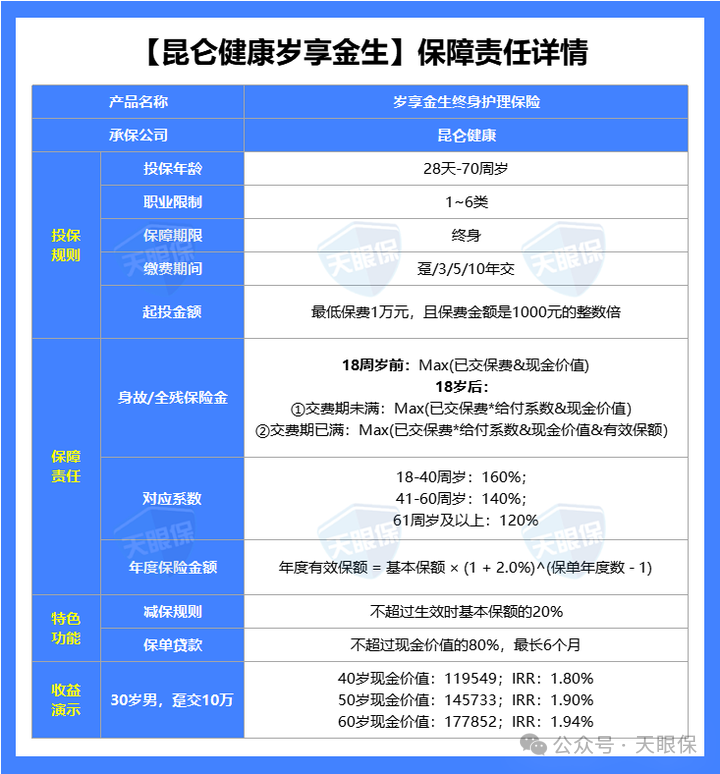

老七家保险公司,收益天花板的产品为新华E增福优享版:

40岁时,现金价值达到5.75万,IRR是1.40%,折合银行单利可达到1.49%;

50岁时,现金价值达到7万,IRR是1.70%;折合银行单利可达到2%;

60岁时,现金价值达到8.53万,IRR是1.80%;折合银行单利可达到2.35%;

综上,如果我们知道保险公司不论大小都是一样安全,且买固收型增额寿收益是白纸黑字写进合同且必能刚性兑付就是追求高收益,那昆仑健康岁享金生一定是你最佳选择;

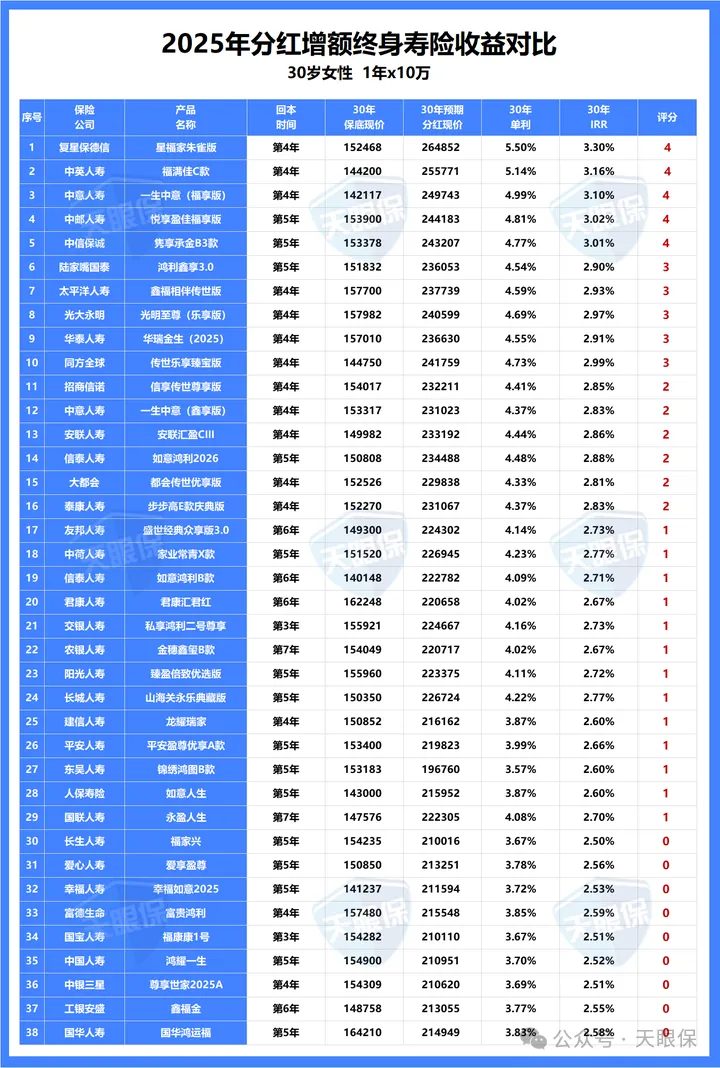

(2)38款分红增额寿大PK谁是收益MVP

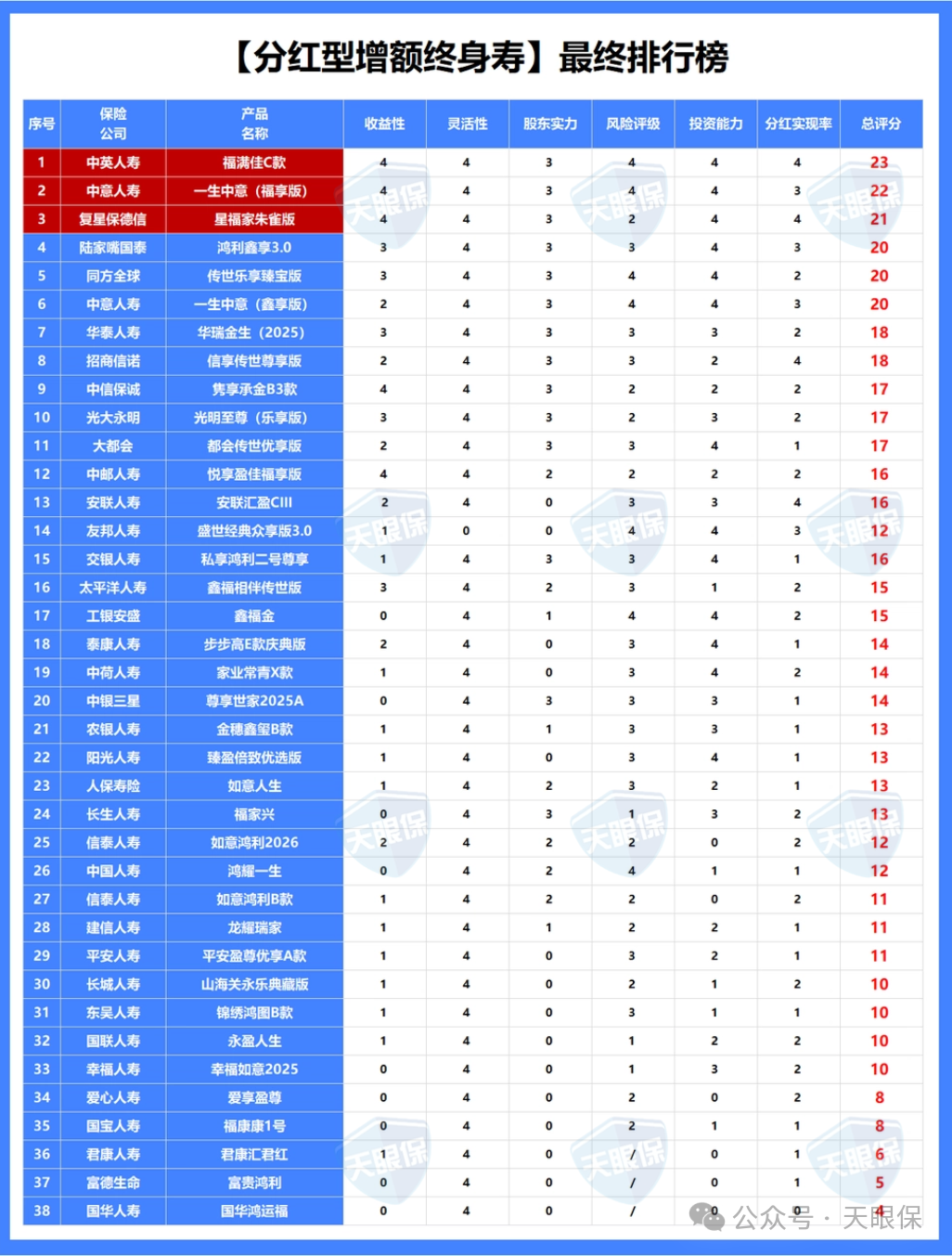

我汇总了36款分红型增额寿的收益情况,根据30年IRR收益情况评分:

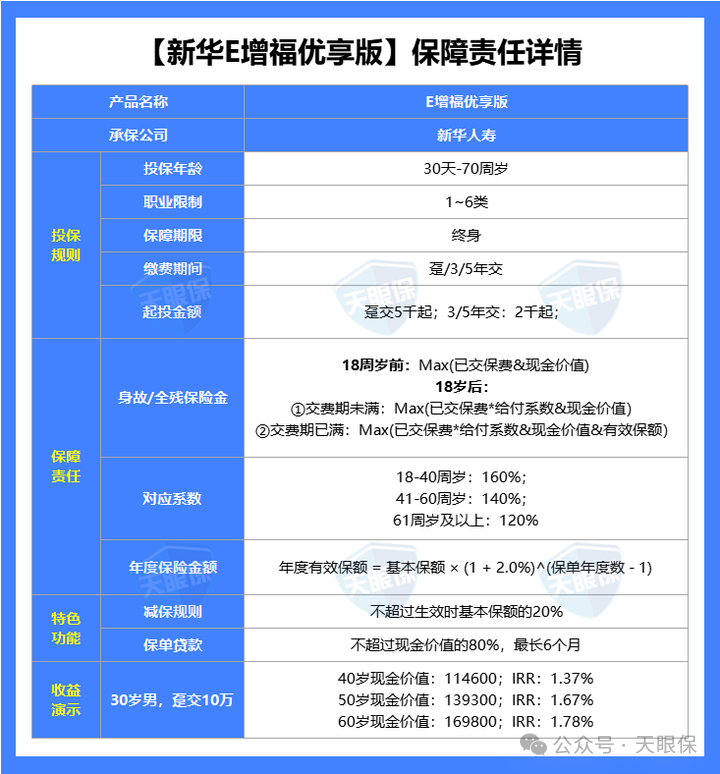

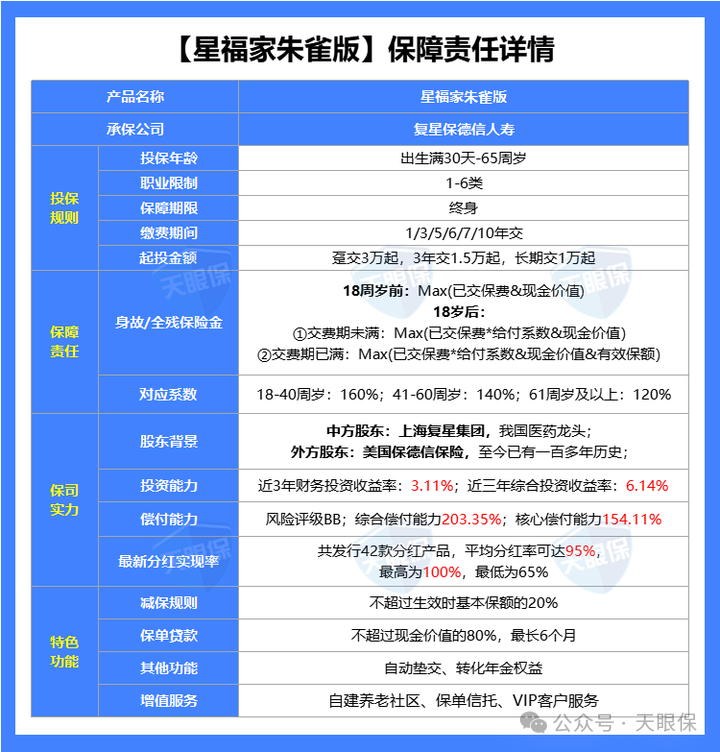

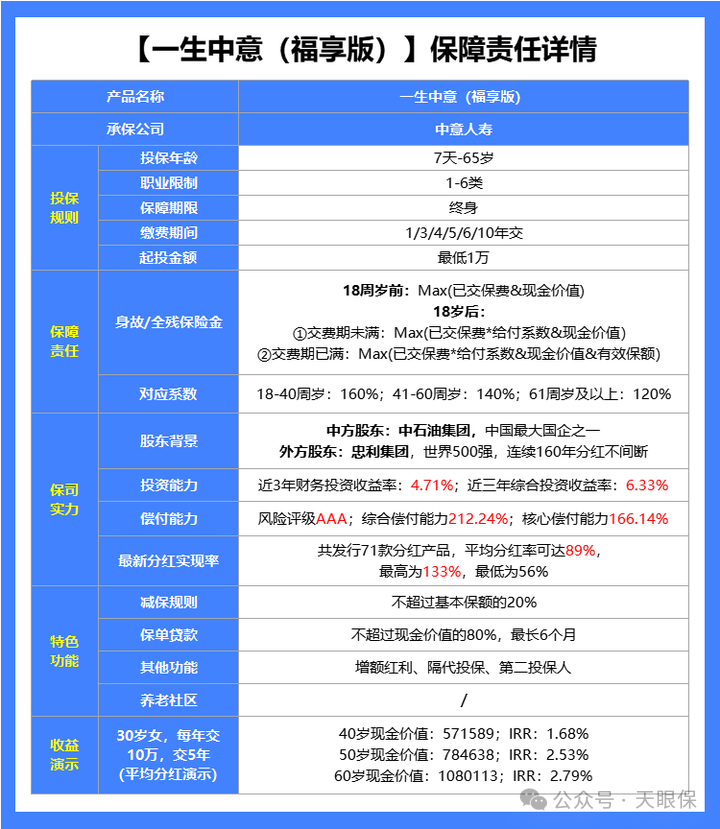

以30岁女性,每年交10万,交1年为例,收益排名前 3 的产品为:

这三款产品在第30个保单年度,IRR都可以达到3%以上;

① 复星保德信——星福家朱雀版,第30年的现金价值能达到26.5万,IRR为3.30%,单利为5.50%;

② 中英人寿——福满佳C款,第30年的现金价值为25.6万,IRR为3.16%,单利为5.14%;

③ 中意人寿——一生中意(福享版),第30年的现金价值为25.0万,IRR为3.10%,单利为3.95%;

如上图所示,大多数产品的减保规则还是非常宽松的,每年减保金额最多不超过生效时基本保额的20%,现金价值最多5年即可全部减完;

但是有几点要讲一下:中华人寿中华盈(A款)是4种减保规则中,最严格的,每年只能减实际已交保费20%,每年减保的金额会越来越少,最后想把钱拿回来,只能退保保;

大家保险的久安99比中华盈(A款)每年最多支持减保累计已交保费的20%,每年减保的金额都是一样的,最后想把所有钱都拿回来,也是只能通过退保来完成。

友邦人寿的几款产品都未在条款中对减保规则没有做说明,很多觉得这样是最宽松的,但显然不是的,因为未来保险公司的保全规则,可以随时对减保做约束;如果你正在看这类产品,可一定要谨慎了!

可以看出,中国人保、瑞众保险、中国太平等保司为央企控股,股东实力非常强;

中意人寿、中英人寿、复星保德信人寿等为中外合资,外方股东都是清一色的国际保险巨头,可以说是非常放心了;

中邮人寿、农银人寿等保司都是银行系保司,大家对于国有大行,那是非常信任的;

但是,我们会发现,股东背景普通的保险公司,还是占大多数的;

不过,我们也不能单独以股东背景、出身贵贱,来判断保险公司是好是坏;

何况险企的股东也是不断流动的,随着增资发展的过程,今天的国资将来可能变成民营为主,合资也可能变成独资。

所以建议大家,通过保险公司的纵向发展历程来了解企业全貌;

如图所示,风险评级在AAA的共有5家保险公司,为中意人寿、中国人寿、同方全球人寿、恒安标准人寿、中英人寿,为最高级别的信用评价,象征着极高的信用水平和稳健的财务状况;

综合偿付能力表现优秀的保险公司就比较多了,偿付能力通常是一个百分比,表示保险公司的资本净额与其风险暴露额之间的比率;

虽然高综合偿付能力充足率通常意味着保险公司相对稳健,能够更好地履行其保险合约和保障保险金支付的能力,但它并非越高越好,具体原因较为复杂,我不在这里过多叙述,大家记住结论即可。

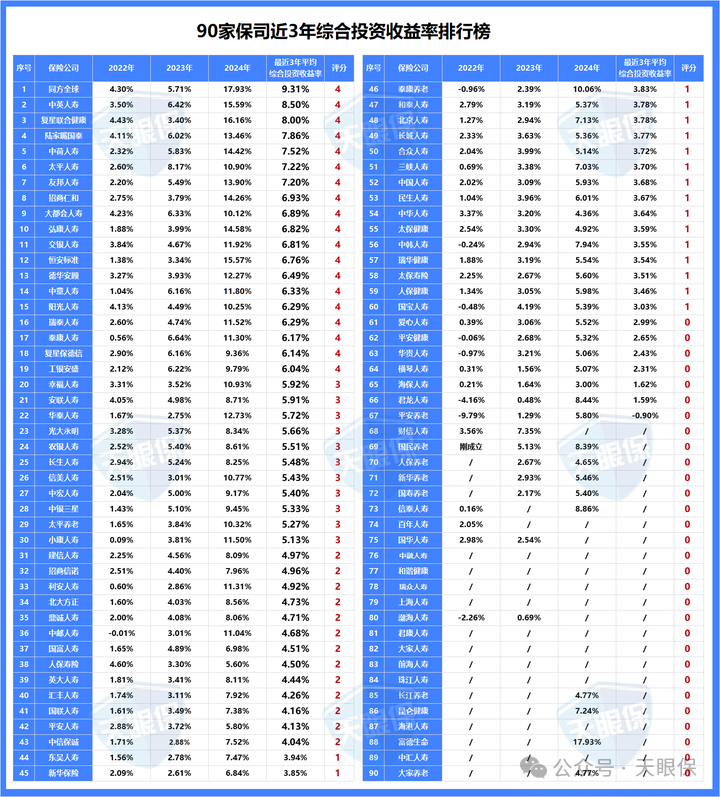

我统计了90家保险公司2024年的综合投资收益率以及近3年的平均投资收益率对比,如下图:

由图,可以看出,2024年投资收益率最高的3家保司是:

① 同方全球,2023年综合投资收益率9.31%;② 中英人寿,2023年综合投资收益率8.5%;③ 复星联合健康,2023年综合投资收益率8.0%。

近3年平均投资收益率表现优秀的保司为同方全球人寿、中英人寿、复星联合健康、陆家嘴国泰人寿等保险公司;

建议大家优先选择评分为4的产品,评分为1、0的就不建议大家选择了,如果自己的投资收益率都达不到3%,那怎么给客户分红呢?

我在官网查阅了66家保险公司的最新分红实现率,并统计在了下表中:

① 恒安标准人寿,共公布了61款产品,平均分红实现率可达97.25%,大多数集中在80%—100%左右,而且达100%以上的数据有114项,占比71%。

② 中英人寿,公布了34款产品,平均分红实现率可达85%,最高为101%,最低为48%。

③ 中意人寿,共公布了51款产品,平均分红实现率可达83%,最高为103%,最低为37%。

④ 友邦人寿,共公布了87款产品,平均分红实现率可达76%,最高为99%,最低为63%。

⑤ 陆家嘴国泰,历史共发行46款分红产品,平均分红率可达72%,最高为103%,最低为37%。

而且,这 5 家公司的分红实现率全部突破了限高,市场严峻的情况下,更容易判断一家保险公司的好坏。 所以,如果大家想配置的是分红型增额寿,建议大家重点在能突破限高的这 5 家保险公司当中选。

6轮对比,总算是结束了,终于迎来了固收型增额寿的排行榜!

第一名、昆仑健康岁享金生第二名、信泰人寿如意尊第三名、昆仑健康乐享年年

这3款产品都是目前固收型增额寿中表现最优秀的,不仅收益高,而且后续取钱还很灵活。

综上,如果你就想要选择市面上收益最高的增额寿,那你就闭眼入昆仑岁享金生号;

但如果你想要鱼和熊掌都要兼得,即收益和保险公司知名度都要兼得,那你就闭眼入新华的E增福。

说完固收型增额寿,我们来看分红型增额寿的最终排名:

第一名:中英人寿福满佳C款;第二名:;中意人寿一生中意(福享版)第三名:复星保德信星福家朱雀版;

这3款产品中的福满佳C款,中意人寿一生中意(福享版),复星保德信星福家朱雀版这3款产品,不仅收益高,灵活性强,保险公司股东实力、经营能力、投资能力、过往分红情况都是非常优秀的,可以说是增额寿中的六边形战士!

四、对比全网热销79款,只有这几款增额寿值得入手!

通过上面6轮层层筛选,我们已经得出了固收和分红增额寿最值得入手的几款产品,接下来我们就来详细的说说他们的优势。

(1)全网收益天花板——昆仑健康岁享金生

① 收益天花板:以30岁女性,一次性交5万为例,第30年的IRR能达到1.95%,无限接近2.0%的定价利率;换算成单利为2.61%,更是吊打银行5年期存款利率的1.3%。

② 减保规则宽松:每年能按“投保时基本保额的20%减保”,也就相当于当年对应现金价值的20%,最快5次就能把账户里的钱全部取出,是当前减保规则最宽松的一种。

③ 投保门槛超低:最低保费达到1万元就能投保,相比一些产品的3万、5万起步,不要太宽松;最高70岁能买,老少皆宜。

④ 附带长期护理保险金:相比其它产品的只保身故,这款产品还附带了长期护理保险金,随着年龄的增长,意外、疾病风险提高,失能护理的概率也在增长;比如不能自己穿衣、不能自己行动、不能自己进食等,这项保障还是很人性化的。

新华人寿,大家应该也不陌生吧,也是我国老七家保司之一,成立于1996年,是国有控股上市公司,两大股东分别为中央汇金投资有限公司、中国宝武钢铁集团有限公司。

所以,如果你更倾向于大公司,那新华人寿的这款E增福优享版可以优先考虑:

① 大公司中产品收益最高,上面大公司产品对比中,1、3、5年交,收益最高的都是新华人寿的E增福优享版;虽然1年期排名比较靠后,但在5年交期中,能排进前5名,与第一名的产品只相差10652元;拉长到30年的投资期限来看,完全可以忽略不计。

② 投资门槛很低,分期交最低2000元就能起投,趸交5000元就能起投,普通工薪族也能上车。

③ 减保也很宽松,跟岁享金生的减保规则一样,也是按“投保时基本保额的20%减保”,最快5次就能把账户里的钱全部取出。

④ 能对接养老社区,新华的康养系列服务整体来说都是非常贴心的,提供多场景、全链路养老解决方案,这款产品可以直接对接新华自建以及合作的中高端康养社区,对一线城市追求养老品质的朋友非常实用。

总之,这款产品出自新华人寿这家大保司,复利收益最高无限接近定价利率,满足一定保费还有机会对接高端养老社区,存钱+养老两不误!是一款非常优秀的增额终身寿产品,尤其适合,想要兼顾品牌实力与产品性价比的人群。

① 收益表现优秀:以30岁女性,年交10万交5年,在平均分红实现率下;60岁时的现金价值就已经为118万,IRR高达3.124%;遥遥领先其它产品。

② 保司实力强,对于分红险来说保险公司可以说是非常重要的,而这家保司中外合资,双方股东背景也都是非常顶尖的龙头企业,在投资收益及偿付能力方面的表现也是很优秀的,属于产品+保司的双重利好。

③ 分红实现率高:2024年,突破限高的5家保险公司之一;2025年,现金红利56款,红利实现率平均值 103.91%;终了红利1款,红利实现率123%;虽然今年的分红险的政策变宽松了,但其平均值都能达到100%以上,可见实力是非常优秀的。

总之,中英人寿福满佳系列一向都是拔尖产品,大家可以当作重点选择对象。

① 高保底,高演示:现在市场上的产品主要有两类,一类是低保底高分红,比如保底1.5%,演示4.25%;一类是高保底低分红,比如保底1.75%,演示3.9%;但星福家(朱雀版)这款产品真正做到了双高,保底是1.75%,演示收益是4.25%,是目前市场唯一一款高保底、高演示的分红产品。

② 收益天花板:由于高保底高演示的产品设计,这款产品的收益也达到了顶峰;以30岁女性,一次性交10万为例,第30年的现金价值能达到26.5万,IRR3.3%。

③ 分红实现率高:这款产品的分红方式采用的是增额红利+终了红利,根据复星保德信最新公布的分红实现率来看,增额红利平均分红达到了95%,终了红利达到了100%,这样的成绩在整个市场上都是一骑绝尘的。

④ 能对接养老社区——星堡养老社区,如果单张保单总保费满30万,可享受高端旅居特权;满50万,可享长期居住优惠;满100万,额外获得优先入住特权;满150万,可享受养老社区的保证入住权;有养老需求的朋友,这项功能可是很强的竞争力。

总之,这款分红险在市场上的地位绝对是数一数二的,产品收益方面更是无与伦比;如果你就是冲着收益去,这款产品完全可以值得考虑。

(3)保司投资稳健+分红实现率高 ——中意人寿一生中意(福享版)

相比别的产品中意人寿有一个非常厉害的优势,就是有自己的资管公司:

资管公司说白了就是专门帮助保险公司做投资决策的独立部门,我们可以放眼海外,只要是上百年的投资公司都是有自己的资管部门;而国内上百家人寿类型保险公司,自有资管公司的只有16家,中意就是其中之一。拥有自有资管公司,意味着投资与管理更加专业,资金的使用效率和投资回报更高,对消费者来说也非常有利!

①股东背景超牛,中意人寿于2002年创立,注册资本为37亿元,总资产超过1700亿元,分支机构遍布全国15个省份。

-

中方股东:中国石油集团资本有限责任公司,为世界上最大的石油公司之一;

-

外资股东:意大利忠利集团,成立于1831年,迄今已有170多年的保险经营经验;

②分红实现率很高:去年监管限高,中意人寿仍强势突破限高,平均值达到了83%;今年分红水平继续稳中有进,平均值达到了89%;能和中意人寿的分红匹敌的,真的没两个。

③可以附加万能账户:可搭配鑫意锁万能账户,保底利率1.0%,现行利率3.0%;不仅能锁定长期利率,实现利益稳定、安全的增长。还可让资金前期实现高利率,灵活增减资金功能。

④增值服务丰富:投保后,按照不同保费等级,可享受星级增值服务,包含(健康咨询、预约挂号、国内二诊、就诊绿通等),悦养老居家康养服务(康养评估、照护援助等)。

这些增值服务还是十分实用的,尤其是健康关爱部分中的就诊绿通、院后招护、质子重离子治疗预约等,服务对象范围放宽至投保人直系亲属,一人投保全家受益。

总之,如果想找一款保司投资稳健,分红实现率还不错的分红险,那一生中意(福享版)就是首选了;

首先,固收型增额寿,未来收益现金价值白纸黑字写进了合同里,没有大公司情结,就闭眼入收益天花板昆仑岁享金生和信泰如意尊,当然,另外如果想要大公司,重点关注新华E增福优享版。

其次,就是分红型产品的长期预期现金价值都比普通型要高出不少,大部分分红型产品在分红实现率持续50%的情况下,实际收益即可超过普通型。适合作为长期安全资产的规划。

中英福满佳C、复星保德信星福家朱雀版等产品演示利益较高,中英,中意、陆家嘴国泰实现率预期更好,光大、华泰、同方全球、招商信诺等公司实现率和演示数据也相对均衡。

切记,买分红险除了现金价值的数值外,承保公司的实力、分红实现率、减保规则、是否涵盖万能账户、增值服务等额外附加值等也要综合考量。

微信客服

微信客服